Ve smlouvách o zamezení dvojího zdanění (dále jen „SZDZ“) je obsažen samostatný článek1), který je v českých verzích smluv označen jako Vyloučení dvojího zdanění (event. Metody vyloučení dvojího zdanění); některé starší smlouvy o zamezení dvojího zdanění užívají označení Zamezení dvojího zdanění. Rozdíly v označení jsou nicméně nepodstatné - podstatná jsou pravidla zakotvená v příslušných článcích2).

Zdaňování příjmů daňových rezidentů – metody zamezení dvojího zdanění a jejich aplikace (úvod do problematiky)

Mgr. Ing.

Karel

Brychta

Ph.D., Ing.

Vlastimil

Sojka

Ing.

Pavel

Svirák

Dr.

1. Metody zamezení dvojího zdanění ve smlouvách o zamezení dvojího zdanění

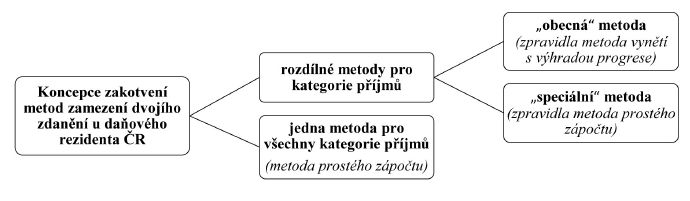

Ve SZDZ, v nichž je ČR smluvní stranou, jsou zakotveny různé koncepce stanovení metod vyloučení dvojího zdanění pro daňového rezidenta ČR (viz Obrázek 1).

Obrázek 1

Koncepce zakotvení metod zamezení dvojího zdanění ve smlouvách o zamezení dvojího zdanění uzavřených ČR3)

K zakotvení jedné metody zamezení dvojího zdanění inklinují novější smlouvy (např. SZDZ s Rakouskem4) ), zatímco starší smlouvy obsahují dvě metody (viz např. SZDZ s Německem5) ).

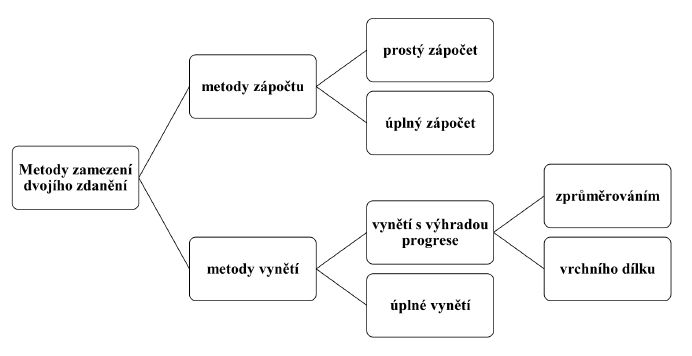

Výčet existujících metod je pro větší přehlednost uveden v následujícím schématu (viz Obrázek 2).

Obrázek 2 Metody zamezení dvojího zdanění – klasifikace6)

2. Metody zamezení dvojího zdanění v zákoně o daních z příjmů

SZDZ s ohledem na svůj účel a rozsah neupravují řadu otázek. Ty musí být „zodpovězeny“ v rámci příslušné tuzemské právní úpravy. V tomto ohledu je klíčovým § 38f (Vyloučení dvojího zdanění) zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen „ZDP“). Rámcový obsah ustanovení § 38f ZDP je uveden v tabulce níže - pro stručnost si autoři dovolují čtenáře odkázat na text uvedený v samotném ZDP.

Tabulka 1 Ustanovení § 38f ZDP 7) I------------I---------------------------------------------------------------I I Odst. I Obsah ustanovení I I § 38f ZDP I I I------------I---------------------------------------------------------------I I 1 I Základní pravidlo - při vyloučení dvojího zdanění se I I I postupuje dle SZDZ (ve smyslu užití metody stanovené ve SZDZ) I I I 8) . I I------------I---------------------------------------------------------------I I 2 I Metoda úplného zápočtu a metoda prostého zápočtu (určení I I I částek k zápočtu). I I------------I---------------------------------------------------------------I I 3 I Zavedení legislativní zkratky pojmu "příjmy ze zdrojů v I I I zahraničí 9) a řešení otázky přiřazování nejednoznačných I I I výdajů (nákladů) k příjmům (výnosům) ze zdrojů v zahraničí. I I------------I---------------------------------------------------------------I I 4 I Možnost aplikace metody vynětí s výhradou progrese i za I I I předpokladu, že příslušná SZDZ stanoví metodu jinou 10) . I I------------I---------------------------------------------------------------I I 5 I Prokazování daně zaplacené v zahraničí. I I------------I---------------------------------------------------------------I I 6 I Aplikace metody úplného vynětí. I I------------I---------------------------------------------------------------I I 7 I Aplikace metody vynětí s výhradou progrese. I I------------I---------------------------------------------------------------I I 8 I Sekvence užití metod pro zamezení dvojího zdanění. I I------------I---------------------------------------------------------------I I 9 I Řešení absence dokladu zahraničního správce daně v důsledku I I I odlišného začátku nebo délky zdaňovacího období v zahraničí. I I------------I---------------------------------------------------------------I I 10 I Doložení nároku na vyloučení dvojího zdanění. I I------------I---------------------------------------------------------------I I 11 I Řešení situace, kdy je zahraničním správcem daně stanoven I I I odlišně základ daně nebo daň. I I------------I---------------------------------------------------------------I I 12 I Speciální pravidla pro úplný zápočet daně v případě příjmu I I I úrokového charakteru (§38fa ZDP) dosahovaného rezidentem ČR I I I (fyzickou osobou). I I------------I---------------------------------------------------------------I I 13 I Postup v případě bezúplatných příjmů nabytých darem, které I I I byly předmětem smlouvy o zamezení dvojího zdanění v oboru I I I daně dědické a darovací. I I------------I---------------------------------------------------------------I

3. Aplikace jednotlivých metod – modelové příklady

V následujících modelových příkladech je vysvětlena podstata jednotlivých metod. Nejde tedy o komplexní rozbor a řešení. Komplexnímu řešení rozsáhlejších příkladů bude věnován větší prostor v navazujících příspěvcích.

Smluvním státem se pro účely dále uvedených příkladů rozumí stát, se kterým má ČR uzavřenu příslušnou SZDZ.

Metoda úplného vynětí

Jedná se o metodu zamezení dvojího zdanění, která se ve SZDZ vyskytuje zcela marginálně. Její podstatou je, že příjem se zcela vyjímá ze zdanění a vůbec se nezohledňuje při výpočtu daňové povinnosti. V podstatě to znamená, že se v daňovém přiznání zahraniční příjem pouze „vydeklaruje“ (přizná), ale následně je vyňat a při výpočtu daňové povinnosti se vůbec nebere v potaz11).

Příklad 1

Právnická osoba (daňový rezident ČR), společnost PŘÍKLAD_1, s. r. o., dosáhla výnosů ze zahraničí (jmenovitě z Brazílie). Její tuzemský základ daně (tj. bez zahraničních příjmů) činil 2 560 000 Kč. V Brazílii12) dosáhla společnost z titulu výkonu podnikatelské činnosti na území daného státu výnosu ve výši 890 500 Kč při nákladech uznatelných dle českého ZDP ve výši 568 250 Kč. Šlo jmenovitě o příjmy dle čl. 7 (Zisky podniků; vazba na čl. 5 (Stálá provozovna)). V Brazílii byla stálá provozovna podrobena dani.

Čl. 23 (Způsob vyloučení dvojího zdanění) SZDZ s Brazílií stanoví:

"2. Jestliže osoba, která je rezidentem v Československu, pobírá příjem, jiný než uvedený v odstavci 3, který v souladu s ustanoveními této smlouvy může být zdaněn v Brazílii, vyjme prvně zmíněný stát takovýto příjem ze zdanění13).

3. Jestliže osoba, která je rezidentem v Československu, pobírá příjem, který je v souladu s ustanoveními článků 11, 12, 16 a 1714), může být zdaněn v Brazílii, povolí Československo snížit částku daně připadající na tento příjem o částku rovnající se dani zaplacené v Brazílii. Částka, o kterou se daň sníží, však nepřesáhne takovou část daně vypočtené před jejím snížením, která připadá na příjem plynoucí z Brazílie.".

Zhodnocení

SZDZ s Brazílií je smlouvou, která zakotvuje (odhlédneme-li od dalších speciálních klauzulí obsažených v čl. 23 odst. 4 a násl.), dvě metody. Jednu obecnou a jednu speciální pro vybrané kategorie příjmů. Příjem ze stálé provozovny (čl. 7 Zisky podniků) není uveden ve výčtu obsaženém ve čl. 23 odst. 3 SZDZ s Brazílií. Dopadá tudíž na něj úprava obsažená ve čl. 23 odst. 2 dané smlouvy.

Článek 23 odst. 2 SZDZ s Brazílií zakotvuje metodu úplného vynětí15). Zisky podniků jsou pobírány rezidentem ČR a zároveň mohou být na území Brazílie podrobeny dani (viz čl. 7 odst. 1 SZDZ s Brazílií). Jsou tedy splněny podmínky pro to, aby byl tento příjem vyňat v ČR ze zdanění. SZDZ stanoví pouze jaká metoda se na daný příjem použije, konkrétní „postup“ je uveden v ZDP. V daném případě se jedná jmenovitě o § 38f odst. 6 ZDP.

Příjem z Brazílie nebude v ČR fakticky podroben dani, pouze bude „vykázán“ v daňovém přiznání.

Metoda vynětí s výhradou progrese

Metoda vynětí s výhradou progrese je metodou, při níž sice zahraniční příjem není podroben dani, ale bere se v potaz při stanovení sazby daně, která na základ daně dopadá. K její faktické aplikaci dochází v případě, že je v právní úpravě zakotvena progresivní sazba daně. V případě, kdy příslušná tuzemská právní úprava zakotvuje jednu sazbu daně, „chová“ se metoda vynětí s výhradou progrese stejně jako metoda úplného vynětí.

Příklad 2

Vysvětlení podstaty metody vynětí s výhradou progrese

Poplatník (fyzická osoba, rezident ČR) dosáhl v roce 200716) příjmu z podnikání z ČR (základ daně 150 000 Kč) a příjmu ze zahraničí (zahraniční základ daně ve výši 200 000 Kč). Příslušná SZDZ zakotvuje metodu vynětí s výhradou progrese. Sazby daně, tak jak byly stanoveny v ZDP pro rok 2007, jsou uvedeny v tabulce níže.

Tabulka 2 Progresivní sazba daně z příjmů fyzických osob v roce 2007 17) I-----------------------I----------------------------------------------------I I Základ daně I Daň I I-----------I-----------I---------------I----I---------------I---------------I I od I do I pevná částka I I sazba I ze základu I I I I I I I přesahujícího I I-----------I-----------I---------------I----I---------------I---------------I I I 121 200 I I I 12% I I I-----------I-----------I---------------I----I---------------I---------------I I 121 200 I 218 400 I 14 544 I + I 19% I 121 200 I I-----------I-----------I---------------I----I---------------I---------------I I 218 400 I 331 200 I 33 012 I + I 25% I 218 400 I I-----------I-----------I---------------I----I---------------I---------------I I 331 200 I a více I 61 212 I + I 32% I 331 200 I I-----------I-----------I---------------I----I---------------I---------------I

Pro lepší přehlednost je podstata metody vynětí s výhradou progrese demonstrována v následující tabulce doplněné mezivýpočty.

Tabulka 3 Příklad - určení částky daně při aplikaci metody vynětí s výhradou progrese 18) I--------------------------------I-------------I-----------------------------I I Kategorie I Částka v Kč I Mezivýpočty I I--------------------------------I-------------I-----------------------------I I Tuzemský základ daně I 150 000 I I I--------------------------------I-------------I-----------------------------I I Zahraniční příjem (tj. I 200 000 I I I zahraniční základ daně) I I I I--------------------------------I-------------I-----------------------------I I Základ daně celkem I 350 000 I 150 000 + 200 000 I I (celosvětový základ daně) I I I I--------------------------------I-------------I-----------------------------I I Daň z celosvětového základu I 67 228 I 4. pásmo 61 212 + 0,32 x I I daně I I x (350 000 - 331 200) I I--------------------------------I-------------I-----------------------------I I Průměrná daňová zátěž I 19,21% I 67 228 / 350 000 I I--------------------------------I-------------I-----------------------------I I Daň uplatněná na tuzemský I 28 815 I 0,1921 x 150 000 I I základ daně (zahraniční základ I I I I daně je vyňat - tj. není I I I I podroben dani) I I I I--------------------------------I-------------I-----------------------------I

Zhodnocení

Výše uvedené výpočty demonstrují podstatu metody vynětí s výhradou progrese. V případě, že by na daný příjem dopadala metoda vynětí úplného, byl by tuzemský základ daně ve výši 150 000 Kč podroben sazbě daně ve výši 12% (sazba prvního pásma). U metody vynětí s výhradou progrese se nicméně zahraniční příjem bere v potaz při určení sazby daně, která na tuzemský základ daně dopadne. ~PIK

Příklad 3

Pan Josef je daňovým rezidentem ČR. V příslušném roce měl kromě příjmů z ČR i příjmy ze zahraničí. Jmenovitě se jednalo o příjem ze závislé činnosti se zdrojem na území SRN od německého zaměstnavatele. Částka hrubých mezd činila v přepočtu 300 000 Kč; což po navýšení o sociální a zdravotní pojištění (viz § 6 odst. 13 ve spojení s § 6 odst. 12 ZDP) představuje částku 402 000 Kč.

Právní úprava obsažená v čl. 23 (Vyloučení dvojího zdanění)19) má následující text:

"(2) Osobě, která má bydliště či sídlo v Československé socialistické republice, se daň stanoví takto:

a)

Příjmy pocházející ze Spolkové republiky Německa – s výjimkou příjmů spadajících pod ustanovení písmene b) – a majetkové hodnoty umístěné ve Spolkové republice Německa, které mohou být zdaněny podle této smlouvy ve Spolkové republice Německa, se v Československé socialistické republice vyjímají ze zdanění. Československá socialistická republika však může při stanovení daně z ostatního příjmu nebo z ostatního majetku této osoby použít sazbu daně, která by se použila, kdyby příslušný příjem nebo příslušný majetek nebyl ze zdanění vyňat.

b)

Při vyměřování československých daní se do daňového základu zahrnou příjmy ze Spolkové republiky Německa, které podle článků 10, 12, 13 odstavce 3, 16 a 17 mohou být zdaněny ve Spolkové republice Německa. Daň zaplacená ve Spolkové republice Německa podle článků 10, 12, 13 odstavce 3, 16 a 17 se započte na daň vybíranou v Československé socialistické republice z těchto příjmů. Částka, která se započte, však nemůže překročit takovou část daně vypočtené před započtením, která poměrně připadá na tyto příjmy podléhající zdanění ve Spolkové republice Německa.“

Zhodnocení

Příjmy ze závislé činnosti jsou upraveny ve SZDZ se SRN v čl. 15 (Zaměstnání). Nejedná se tedy o příjem, ve vztahu ke kterému by se aplikovala metoda uvedená čl. 23 odst. 2 písm. b). Příjmy ze zaměstnání (čl. 15) v uvedeném výčtu chybí. Aplikována tedy bude metoda uvedená v čl. 23 odst. 2 písm. a) - jedná se o metodu vynětí s výhradou progrese. První věta posledně uvedeného ustanovení hovoří o tom, že: "Příjmy .... a jiné majetkové hodnoty20)... se ... vyjímají ze zdanění.21) ". Další věta uvedená v čl. 23 odst. 2 písm. a) uvádí, že ČR může při stanovení daně z ostatního příjmu (tj. toho bez příjmu vyňatého) použít sazbu, která by se použila, kdyby k vynětí nedošlo (pro stručnost autoři odkazují na principiální vysvětlení dané metody v Příkladu 2).

Ve spojitosti s mezinárodním zdaňováním příjmů fyzických osob je relevatní i zhodnocení dopadu existence solidárního zvýšení daně (viz § 16a ZDP). Zavedením solidárního zvýšení daně došlo v českém ZDP k opětovnému zavedení progresivní sazby daně, byť silně specifické. K dané otázce je na stránkách Finanční správy ČR zveřejněno stanovisko, v němž se uvádí: "Při aplikaci metody vynětí za účelem zamezení dvojímu zdanění příjmů se podle § 38f zákona o daních z příjmů vyjímají příjmy ze zahraničí pro účely výpočtu daňové povinnosti podle § 16 zákona o daních z příjmů, jejíž součástí je solidární zvýšení daně podle § 16a tzn., že z ostatních příjmů tj. z příjmů po vynětí se vypočte daň podle § 16 včetně případného solidárního zvýšení daně22), pokud ostatní příjmy splní podmínku pro uplatnění § 16a.".23)

Z textu daného stanoviska vyplývá, že solidární zvýšení daně „nevytváří“ progresivní sazbu pro účely aplikace metody vynětí s výhradou progrese.

Metoda úplného zápočtu

V případě aplikace metody úplného zápočtu je daň zaplacená v zahraničí započtena (za zákonem stanovených podmínek) na daňovou povinnost v ČR. Jedná se o metodu, kterou dříve zakotvovala SZDZ s Nizozemím ve svém čl. 25 odstavce B bodu 2. (šlo ovšem o její stav před změnou provedenou Protokolem zveřejněným pod č. 58/2013 Sb. m. s.)24).

Příklad 4

Vysvětlení podstaty metody úplného zápočtu

Společnost ZÁPOČET, a.s., dosáhla v ČR výnosů ve výši 1 369 000 Kč při výdajích 869 000 Kč. Kromě toho dosáhla ze zahraničí výnosu 200 000 Kč (náklady uznatelné dle české ZDP činily 120 000 Kč). V zahraničním státu byla řádně a v souladu se smlouvou o zamezení dvojího zdanění a tuzemskou právní úpravou daného státu zaplacena daň v přepočtu ve výši 35 000 Kč.

Zhodnocení

Postup určení výsledné daňové povinnosti je uveden v následující tabulce.

Tabulka 4 Příklad - určení částky daně při aplikaci metody úplného zápočtu 25) I--------------------------------I-------------I-----------------------------I I Kategorie I Částka v Kč I Mezivýpočty I I--------------------------------I-------------I-----------------------------I I Tuzemský základ daně I 500 000 I 1 369 000 - 869 000 I I--------------------------------I-------------I-----------------------------I I Zahraniční příjem (tj. I 80 000 I 200 000 - 120 000 I I zahraniční základ daně) I I I I--------------------------------I-------------I-----------------------------I I Základ daně celkem I 580 000 I 500 000 + 80 000 I I (celosvětový základ daně) I I I I--------------------------------I-------------I-----------------------------I I Daň z celosvětového základu I 110 200 I 580 000 x 0,19 I I daně I I I I--------------------------------I-------------I-----------------------------I I Daň zaplacená v zahraničí I 35 000 I I I--------------------------------I-------------I-----------------------------I I Daň po zápočtu I 75 200 I 110 200 - 35 000 I I--------------------------------I-------------I-----------------------------I

Z výsledků je patrné, že ČR v daném případě tratí na daňovém inkasu. Kdyby byl v ČR zdaněn příjem ve výši 500 000 Kč, byla by daňová povinnost poplatníka 95 000 Kč. Díky aplikaci úplného zápočtu je však daňová povinnost v ČR o 19 800 Kč nižší. Limitem při aplikaci metody úplného zápočtu je, že nesmí z titulu aplikace dané metody vzniknout přeplatek.

Z daného jednoznačně plyne důvod, pro který státy ve SZDZ danou metodu nezakotvují, event. se od ní odchylují.

Metoda prostého zápočtu

V případě metody prostého zápočtu je opět daň zaplacená v zahraničí za zákonem stanoveným podmínek započtena na celosvětovou daňovou povinnost. Nicméně narozdíl od metody úplného zápočtu je brán v potaz i podíl zahraničního příjmu na celkovém (celosvětovém) základu daně. Jde o zamezení situace uvedené výše - tj. toho, aby stát rezidence „doplácel“ na stát zdroje.

Příklad 5

Společnost ÚPLNĚK, s. r. o., dosáhla v ČR z výkonu své podnikatelské činnosti základu daně ve výši 2 468 000 Kč. Kromě toho ji plynuly výnosy za zahraničí z pronájmu nemovitosti v jejím vlastnictví na území Slovenské republiky (čl. 6 - Příjmy z nemovitého majetku). Jednalo o výnosy v přepočtu ve výši 650 000 Kč při nákladech uznatelných dle českého ZDP ve výši 440 000 Kč. V zahraničí byla v souladu se SZDZ a slovenskou právní úpravou uhrazena daň v přepočtu ve výši 123 500 Kč.

Čl. 22 (Vyloučení dvojího zdanění) SZDZ se Slovenskem26) má následující text:

"1. Jestliže rezident jednoho smluvního státu pobírá příjem nebo vlastní majetek, který může být v souladu s ustanoveními této smlouvy zdaněn ve druhém smluvním státě, prvně zmíněný stát povolí:

a)

snížit daň z příjmů tohoto rezidenta o částku rovnající se dani z příjmů zaplacené v tomto druhém státě;

b)

snížit daň z majetku tohoto rezidenta o částku rovnající se dani z majetku zaplacené v tomto druhém státě.

Částka, o kterou se daň sníží, však v žádném případě nepřesáhne tu část daně z příjmů nebo daně z majetku, vypočtené před jejím snížením, která poměrně připadá, podle toho o jaký případ jde, na příjmy nebo majetek, které mohou být zdaněny v tomto druhém státě.

2. Jestliže, v souladu s jakýmkoliv ustanovením této smlouvy, příjem pobíraný nebo majetek vlastněný rezidentem jednoho smluvního státu je osvobozen od zdanění v tomto státě, tento stát může přesto, při výpočtu částky daně ze zbývajících příjmů nebo majetku tohoto rezidenta, vzít v úvahu tento osvobozený příjem nebo majetek.“.

Zhodnocení

SZDZ se Slovenskem stanoví ve svém čl. 22 odst. 1 písm. a) jako metodu zamezení dvojího zdanění metodu prostého zápočtu. Text čl. 22 odst. 1 písm. a) (po středník) by sám o sobě znamenal metodu úplného zápočtu. Toto ustanovení je však nutné číst ve spojení s následujícím odstavcem, kde se stanoví: "Částka, o kterou se daň sníží, však v žádném případě nepřesáhne tu část daně z příjmů nebo daně z majetku, vypočtené před jejím snížením, která poměrně připadá, podle toho o jaký případ jde, na příjmy nebo majetek, které mohou být zdaněny v tomto druhém státě.". Tato

klauzule

činí z daného metodu prostého zápočtu. Postup určení výsledné daňové povinnosti je uveden v následující tabulce.Tabulka 5 Příklad - určení částky daně při aplikaci metody prostého zápočtu

Tabulka 5 Příklad - určení částky daně při aplikaci metody prostého zápočtu I--------------------------------I-------------I-----------------------------I I Kategorie I Částka v Kč I Mezivýpočty I I--------------------------------I-------------I-----------------------------I I Tuzemský základ daně I 2 468 000 I I I--------------------------------I-------------I-----------------------------I I Příjmy ze zahraničí (tj. I 210 000 I 650 000 - 440 000 I I zahraniční základ daně) I I I I--------------------------------I-------------I-----------------------------I I Základ daně celkem I 2 678 000 I 2 468 000 + 210 000 I I (celosvětový základ daně) I I I I--------------------------------I-------------I-----------------------------I I Daň z celosvětového základu I 508 820 I 0,19 x2 678 000 I I daně I I I I--------------------------------I-------------I-----------------------------I I Koeficient k zápočtu I 7,84% I Příjmy ze zahraniční I I I I (zahraniční základ daně) / I I I I / základ daně celkem I I I I 210 000 / 2 678 000 I I--------------------------------I-------------I-----------------------------I I Maximální částka daně k I 39 891 I 0,0784 x 508 820 I I zápočtu27 (jde o limit daně, I I I I kterou lze maximálně započíst) I I I I--------------------------------I-------------I-----------------------------I I Daň v zahraničí skutečně I 123 500 I I I zaplacená I I I I--------------------------------I-------------I-----------------------------I I Daň uznatelná k zápočtu I 39 891 I Min(39 891; 123 500) I I--------------------------------I-------------I-----------------------------I I Daň po zápočtu I 468 929 I 508 820 - 39 891 I I--------------------------------I-------------I-----------------------------I

Nezapočtená částka daně zaplacené v souladu se SZDZ a příslušnou slovenskou právní úpravou se stává v ČR daňovým nákladem příštího zdaňovacího období - tj. v daném případě bude daňovým nákladem následujícího zdaňovacího období částka 83 609 Kč (123 500 - 39 891).

Příspěvek je výstupem projektu specifického výzkumu "Vybrané otázky finančního řízení podniku v mezinárodním prostředí" Interní grantové agentury Vysokého učení technického v Brně s registračním číslem FP-S-15-2877.

Pokud není v textu příspěvku uvedeno jinak, vychází se z právního stavu platného a účinného k 1.1.2015. Texty právních předpisů byly čerpány z ASPI27).

Seznam použitých zdrojů

-

Automatizovaný systém právních informací (ASPI) [PC]. © Wolters Kluwer ČR, 2015.

-

FINANČNÍ SPRÁVA ČR. Solidární zvýšení daně. Jak se uplatňuje solidární zvýšení daně při aplikaci metody vynětí za účelem zamezení dvojímu zdanění příjmů? [online]. Finanční správa, (c) 2013 - 2014. [cit. 2015-02-28]. Dostupné z: www.financnisprava.cz.

-

SOJKA, Vlastimil. Mezinárodní zdanění příjmů: smlouvy o zamezení dvojího zdanění a zákon o daních z příjmů. 3. aktualiz. a dopl. vyd. Praha: Wolters Kluwer Česká republika, 2013, 355 s. ISBN 978-80-7478-035-6.

-

Smlouva o zamezení dvojího zdanění s Brazílií (zveřejněna ve Sdělení federálního ministerstva zahraničních věcí pod č. 200/1991 Sb.).

-

Smlouva o zamezení dvojího zdanění s Německem (zveřejněna pod č. 18/1984 Sb.).

-

Smlouva o zamezení dvojího zdanění s Rakouskem (zveřejněna pod č. 31/2007 Sb. m. s.).

-

Smlouva o zamezení dvojího zdanění se Slovenskem (zveřejněna ve Sdělení Ministerstva zahraničních věcí pod č. 100/2003 Sb.).

-

Zákon č. 280/2009 Sb., daňový řád, ve znění pozdějších předpisů.

-

Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů.

1) Jedná se o jeden ze závěrečných článků SZDZ.

2) Nutno dodat, že formulace užité v některých starších smlouvách jsou v porovnání s dikcí užitou v těch novějších poněkud těžkopádné a hůře srozumitelné.

3) Vlastní zpracování s využitím výsledků komparace SZDZ uzavřených ČR.

4) Viz čl. 22 SZDZ s Rakouskem (zveřejněna pod č. 31/2007 Sb. m. s., změny zveřejněny pod č. 100/2012 Sb. m. s.).

5) Viz čl. 23 odst. 2 SZDZ s Německem (zveřejněna pod č. 18/1984 Sb.).

6) Vlastní zpracování s využitím lit.: SOJKA, Vlastimil. Mezinárodní zdanění příjmů: smlouvy o zamezení dvojího zdanění a zákon o daních z příjmů. 3. aktualiz. a dopl. vyd. Praha: Wolters Kluwer Česká republika, 2013, 355 s. ISBN 978-80-7478-035-6.

7) Ustanovení § 38f odst. 4 ZDP nicméně stanoví určitý průlom do tohoto pravidla, když pro určité situace stanoví možnost aplikovat metodu jinou než je metoda stanovená ve SZDZ.

8) Dle § 38f odst. 3 ZDP se příjmy ze zdrojů v zahraničí pro účely vyloučení dvojího zdanění příjmů ze zahraničí: "rozumí příjmy (výnosy) plynoucí ze zdrojů v zahraničí, které podléhají zdanění v zahraničí v souladu s uzavřenou mezinárodní smlouvou, snížené o související výdaje (náklady) stanovené podle tohoto zákona; přičemž u příjmů ze závislé činnosti se má za to, že se jedná o základ daně stanovený podle § 6 odst. 13. ..."

9) Lze aplikovat pouze ve vztahu k určité kategorii příjmů (závislá činnost) a pouze při splnění určitých podmínek.

10) Vlastní zpracování s využitím § 38f ZDP.

11) Ve spojení s aplikací metody vynětí (ať už metody úplného vynětí či vynětí s výhradou progrese), nelze opomíjet § 25 odst. 1 písm. i) ZDP. Toto ustanovení uvádí: „(1) Za výdaje (náklady) vynaložené k dosažení, zajištění a udržení příjmů pro daňové účely nelze uznat zejména ... i) výdaje (náklady) vynaložené na příjmy, které nejsou předmětem daně, na příjmy od daně osvobozené nebo nezahrnované do základu daně a u poplatníků uvedených v § 2 odst. 2 rovněž výdaje (náklady) vynaložené na příjmy vyňaté podle mezinárodní smlouvy o zamezení dvojího zdanění, převyšující tyto příjmy; obdobně to platí pro výdaje (náklady) hrazené z prostředků, jejichž zdrojem byl u poplatníka daně z příjmů právnických osob příjem z darování a bezúplatných služeb od daně osvobozený nebo příjem, který nebyl předmětem daně; toto ustanovení se u veřejně prospěšných poplatníků nepoužije pro výdaje vynaložené na úrokové příjmy, které podléhají zvláštní sazbě daně; obdobně to platí pro použití prostředků z kapitálového dovybavení, ..." Fakticky tedy může dojít i k situaci, kdy je vyňata ztráta a tedy je zvýšen základ daně.

12) SZDZ s Brazílií je zveřejněna ve Sdělení federálního ministerstva zahraničních věcí pod č. 200/1991 Sb., metody zamezení dvojího zdanění jsou zakotveny v jejím čl. 23 (Způsob vyloučení dvojího zdanění).

13) Zvýrazněno autory.

14) Čl. 11 (Úroky), čl. 12 (Licenční poplatky), čl. 16 (Tantiémy) a čl. 17 (Umělci a sportovci).

15) Může být užita i jiná formulace, která značí totéž. Například formulace ve smyslu, že příjem je v daném státu osvobozen, atd.

16) V roce 2007 obsahoval český ZDP ještě progresivní sazbu daně.

17) Vlastní zpracování s využitím ZDP.

18) Vlastní zpracování.

19) Upozornění: některé smlouvy zakotvují rozdílná pravidla nejenom pro kategorie příjmů, ale rovněž i daňové rezidenty smluvních států. SZDZ se SRN patří mezi ně. Čl. 23 odst. 1 obsahuje pravidla zamezení dvojího zdanění pro daňového rezidenta SRN, zatímco čl. 23 odst. 2 obsahuje pravidla pro daňového rezidenta ČR.

20) Pochopitelně vymezeny jako ty, které mají zdroj na území SRN.

21) V případě, že by nebyl ve SZDZ obsažen další text, znamenalo by to, že daná SZDZ zakotvuje metodu úplného vynětí.

22) Zvýrazněno autory.

23) FINANČNÍ SPRÁVA ČR. Solidární zvýšení daně. Jak se uplatňuje solidární zvýšení daně při aplikaci metody vynětí za účelem zamezení dvojímu zdanění příjmů? [online]. Finanční správa, (c) 2013 - 2014. [cit. 2015-02-28]. Dostupné z: www.financnisprava.cz.

24) Daný článek měl před změnou provedenou Protokolem zveřejněným pod č. 58/2013 Sb. m. s. následující text: "2. Pokud jde o příjmy uvedené v článcích 10, 12, 14, 17 a 18, které podléhají nizozemské dani podle ustanovení těchto článků, přizná Československo osobám, jejichž bydliště či sídlo je v Československu a které pobírají takové příjmy z Nizozemí, dobropis na daň, odpovídající částce daně vybrané v Nizozemí. Tento dobropis nepřesahující částku daně vybrané v Nizozemí z takových příjmů se započte na československé daně, do jejichž základu jsou zmíněné příjmy zahrnuty."

25) Vlastní zpracování.

26) SZDZ se Slovenskem je zveřejněna ve Sdělení Ministerstva zahraničních věcí pod č. 100/2003 Sb.

27) Viz § 38f odst. 2 ZDP.