Protože se blíží doba podávání daňových přiznání k dani z příjmů, chtěl bych na konkrétním příkladu ukázat postup při vyplnění tohoto přiznání v případě neziskové právnické osoby. V praxi bývají s vyplňováním u neziskových poplatníků problémy, často nejsou daňová přiznání vyplňována a překládána vůbec, i když by podle související právní úpravy být podávána měla.

Příklad na vyplnění daňového přiznání k dani z příjmů právnických osob

Ing.

Zdeněk

Morávek

daňový poradce

Podání daňového přiznání

Na úvod jenom připomeňme, že v souladu s § 38m zákona č. 586/1992 Sb., o daních z příjmů, v platném znění (dále jen „ZDP“), se daňové přiznání k dani z příjmů právnických osob podává i v případě, kdy je vykázán základ daně ve výši nula nebo je vykázána daňová ztráta. Současně v souladu s § 38m odst. 7 písm. a) ZDP nemá povinnost podat daňové přiznání neziskový poplatník, pokud nemá příjmy, které jsou předmětem daně, nebo má pouze příjmy od daně osvobozené a příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně, a nebo nemá povinnost uplatnit postup podle § 23 odst. 3 písm. a) bodu 9 ZDP, tj. dodanit odpočet podle § 20 odst. 7 ZDP pro nesplnění podmínek uplatnění.

V návaznosti na to je nutné upozornit na úpravu § 38 odst. 8 ZDP, podle které se na neziskového poplatníka, kterému nevznikla ve zdaňovacím období daňová povinnost nebo splňuje některou z dalších podmínek uvedených v odstavci 7 písm. a), nevztahuje povinnost sdělit tuto skutečnost správci daně podle DŘ. Jedná se tedy o speciální úpravu vůči § 136 odst. 5 zákona č. 280/2009 Sb., daňový řád, v platném znění (dále jen „DŘ“), podle které nevznikla-li daňovému subjektu ve zdaňovacím období daňová povinnost k dani, ke které je registrován, sdělí tuto skutečnost správci daně ve lhůtě pro podání daňového přiznání. Neziskoví poplatníci tak tuto skutečnost správci daně oznamovat nemusí, resp. nemají tuto povinnost, na základě § 38 odst. 8 ZDP uloženou.

Lhůty

Termín pro podání daňového přiznání je stanoven § 136 DŘ. V případě daňových přiznání u daní vyměřovaných za zdaňovací období, které činí nejméně 12 měsíců, se daňové přiznání podává nejpozději do 3 měsíců po uplynutí zdaňovacího období. Jde-li o daňový subjekt, který má zákonem uloženou povinnost mít účetní závěrku ověřenou auditorem, nebo jehož daňové přiznání zpracovává a podává daňový poradce, podává se daňové přiznání nejpozději do 6 měsíců po uplynutí zdaňovacího období. To platí jen, je-li příslušná plná moc udělená tomuto poradci uplatněna u správce daně před uplynutím tříměsíční lhůty.

Jak vyplývá z úpravy § 33 DŘ, který stanovuje počítání času, pokud předpokládáme zdaňovací období kalendářní rok, je termín pro podání daňového přiznání do 1. 4. nebo do 1. 7. následujícího roku.

Příklad na zpracování daňového přiznání

Zadání příkladu

Střední škola, příspěvková organizace, zřízená krajem, má za zdaňovací období roku 2011 tyto příjmy a výdaje:

Příjmy:

*

dotace

na přímé náklady (mzdy, pojištění, ostatní přímé neinvestiční náklady atd.) 25 316 000 Kč (účet 672),*

příspěvek na provoz 3 350 000 Kč (účet 672),

*

dotace

na projekt v rámci prevence sociálně patologických jevů 20 000 Kč (účet 672),*

kopírovací služby studentům 3 500 Kč (účet 602),

*

příjmy z doplňkové činnosti (poskytování služeb) 288 000 Kč (602),

*

příjmy z reklamní a propagační činnosti 100 000 Kč (účet 602),

*

příjmy z pronájmu majetku 190 000 Kč (603),

*

úroky z vkladů na běžném účtu 900 Kč (662),

*

příjmy za prodej šrotu v souvislosti s vyřazovaným majetkem 3 250 Kč (účet 649).

Výdaje:

*

dotace

na přímé náklady byla vyčerpána v plné výši 25 316 000 Kč,*

provozní náklady, kromě dále uvedených, činní 3 350 000 Kč, provozní

dotace

byla tedy vyčerpána také v plné výši,*

náklady projektu v rámci prevence sociálně patologických jevů 20 000 Kč,

*

náklady související s kopírovacími službami studentům 2 120 Kč,

*

náklady doplňkové činnosti 135 000 Kč,

*

náklady na pronájem majetku 100 000 Kč.

Žádné náklady příspěvková organizace nedokázala přiřadit k reklamní a propagační činnosti, k úrokům z vkladů na běžném účtu a k tržbám za šrot.

Účetní výsledek hospodaření:

*

výnosy celkem 29 271 650 Kč,

*

náklady celkem 28 923 120 Kč,

*

zisk 348 530 Kč.

Řešení

Jak vyplývá z § 18 odst. 3 ZDP, předmětem daně u neziskových poplatníků jsou vždy příjmy z reklam, z členských příspěvků a příjmy z nájemného s výjimkou příjmů z pronájmu státního majetku, které jsou příjmem státního rozpočtu.

Předmětem daně jsou také vždy příjmy z doplňkové (jiné, vedlejší, podnikatelské apod.) činnosti.

Naopak předmětem daně nejsou příjmy:

*

z činností vyplývajících z poslání neziskových poplatníků za podmínky, že náklady (výdaje) vynaložené podle ZDP v souvislosti s prováděním těchto činností jsou vyšší; činnosti, které jsou posláním těchto poplatníků, jsou stanoveny zvláštními předpisy, statutem, stanovami, zřizovacími a zakladatelskými listinami,

*

z dotací, příspěvků na provoz a jiných podpor ze státního rozpočtu, rozpočtu kraje a rozpočtu obce, z prostředků poskytnutých státními fondy, z podpory poskytnuté regionální radou regionu soudržnosti, z podpory od Vinařského fondu, z prostředků poskytnutých z rozpočtu Evropské unie nebo veřejných rozpočtů cizích států, a dále příjmy krajů a obcí plynoucí z výnosu daní nebo podílu na nich, výnosu poplatků a peněžních odvodů, které jsou podle zvláštních zákonů příjmem kraje a obce,

*

z úroků z vkladů na běžném účtu,

*

z úplatných převodů a úplatného užívání státního majetku mezi organizačními složkami státu a státními organizacemi a z pronájmů a prodeje státního majetku, které jsou příjmem státního rozpočtu.

Současně s tímto je však nutné zohlednit také následující úpravu týkající se daňových nákladů:

*

v souladu s § 24 odst. 3 ZDP se u poplatníků, u nichž zdanění podléhají pouze příjmy z podnikatelské nebo jinak vymezené činnosti a u poplatníků uvedených v § 18 odst. 3, tj. neziskových poplatníků, jako výdaje (náklady) uznávají pouze výdaje vynaložené na dosažení, zajištění a udržení příjmů, které jsou předmětem daně,

*

v souladu s § 25 odst. 1 písm. i) ZDP se za výdaje na dosažení, zajištění a udržení zdanitelných příjmů nepovažují výdaje (náklady) vynaložené na příjmy, které nejsou předmětem daně, na příjmy od daně osvobozené nebo nezahrnované do základu daně,

*

v souladu s § 23 odst. 5 ZDP náklady (výdaje) související s druhem činnosti nebo jednotlivou činností v rámci téhož druhu činnosti, z níž dosažené příjmy nejsou předmětem daně nebo jsou předmětem daně, ale jsou od daně osvobozeny, nelze přičítat k nákladům (výdajům) souvisejícím s druhem činnosti nebo jednotlivou činností v rámci téhož druhu činnosti, z níž dosažené příjmy jsou předmětem daně a nejsou od daně osvobozeny.

Pokud výše uvedené zásady aplikujeme na tento konkrétní příklad, měly bychom dojít k těmto závěrům:

*

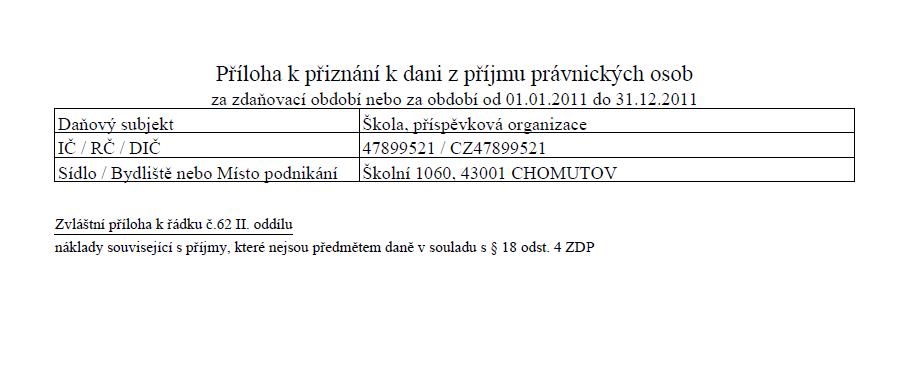

Dotace

na přímé náklady ve výši 25 316 000 Kč není předmětem daně v souladu s § 18 odst. 4 písm. b) ZDP, v daňovém přiznání budou tyto příjmy vyloučeny na řádku č. 101; současně je nutné na základě § 24 odst. 3 ZDP a § 25 odst. 1 písm. i) ZDP vyloučit všechny náklady, které byly z této dotace

hrazeny. Dotace

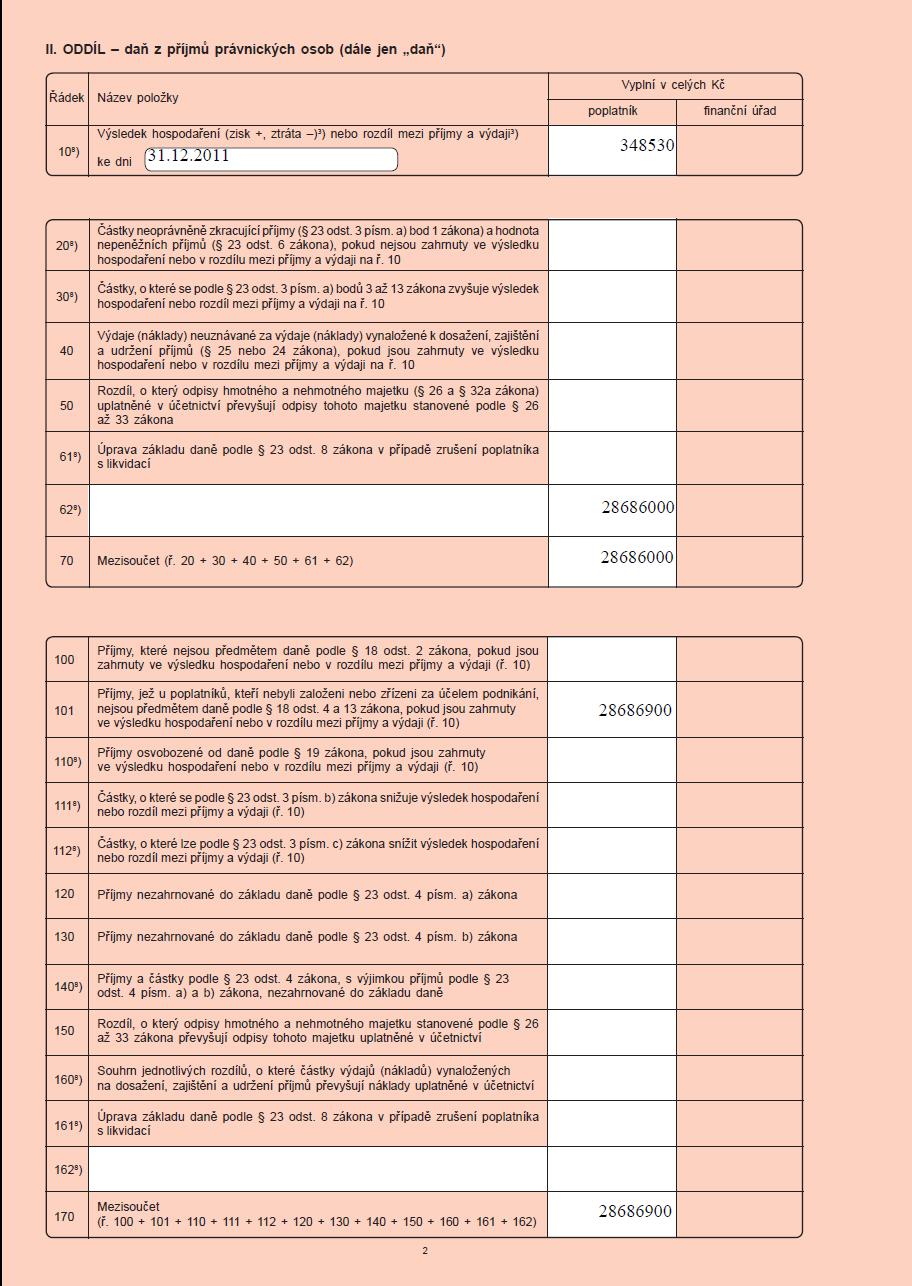

byla vyčerpána v plné výši, proto budou vyloučeny náklady ve stejné výši 25 316 000 Kč, doporučuji použít řádek č. 62.*

Příspěvek na provoz ve výši 3 350 000 Kč není předmětem daně v souladu s § 18 odst. 4 písm. b) ZDP, bude proto ze základu daně vyloučen na řádku č. 101. Obdobným způsobem budou na řádku č. 62 vyloučeny i všechny náklady hrazené z příspěvku, protože byl v plné výši vyčerpán.

*

Dotace

na projekt ve výši 20 000 Kč opět není předmětem daně v souladu s § 18 odst. 4 písm. b) ZDP, ze základu daně je nutné vyloučit i související náklady, tj. náklady uhrazené z této dotace

. Na řádku č. 101 i na řádku č. 62 tak bude uvedena částka 20 000 Kč.*

Příjmy z kopírovacích služeb pro studenty budou, podle mého názoru, představovat hlavní činnost organizace, vzhledem k výši souvisejících nákladů se bude jednat o hlavní činnost, která nesplňuje podmínky § 18 odst. 4 písm. a) ZDP a tyto příjmy budou předmětem daně. U souvisejících nákladů je nutné zkoumat, zda splňují podmínky daňové znatelnosti, v tomto případě předpokládáme, že splňují. Nebude proto prováděna žádná úprava.

*

Příjmy z doplňkové činnosti jsou jednoznačně předmětem daně, z pohledu příjmů tak nebude prováděna žádná úprava v daňovém přiznání, v případě souvisejících nákladů je opět nutné zkoumat, zda je možné je považovat za daňově uznatelné. V tomto případě opět předpokládejme, že tyto náklady budou daňové.

*

Příjmy z reklamní činnosti jsou v souladu s § 18 odst. 3 ZDP vždy předmětem daně,

*

Příjmy z pronájmu (jedná se o „holý“ pronájem, nikoli o živnost) jsou součástí hlavní činnosti, vzhledem k výši nákladů se jedná o ziskovou hlavní činnost, která nesplňuje podmínky § 18 odst. 4 písm. a) ZDP, proto ze základu daně nebude vyloučena. Opět předpokládejme, že vynaložené náklady budou daňově uznatelné (energie, související služby, mzdy, pojistné atd.).

*

Příjmy z úroků z vkladů na běžném účtu nejsou v souladu s § 18 odst. 4 písm. c) ZDP předmětem daně, budou proto vyloučeny ze základu daně na řádku č. 101.

*

Příjmy za prodej šrotu představují příjmy z hlavní činnosti, vzhledem k tomu, že nelze přiřadit související náklady, nejsou splněny podmínky § 18 odst. 4 písm. a) ZDP a tyto příjmy tak budou součástí základu daně.

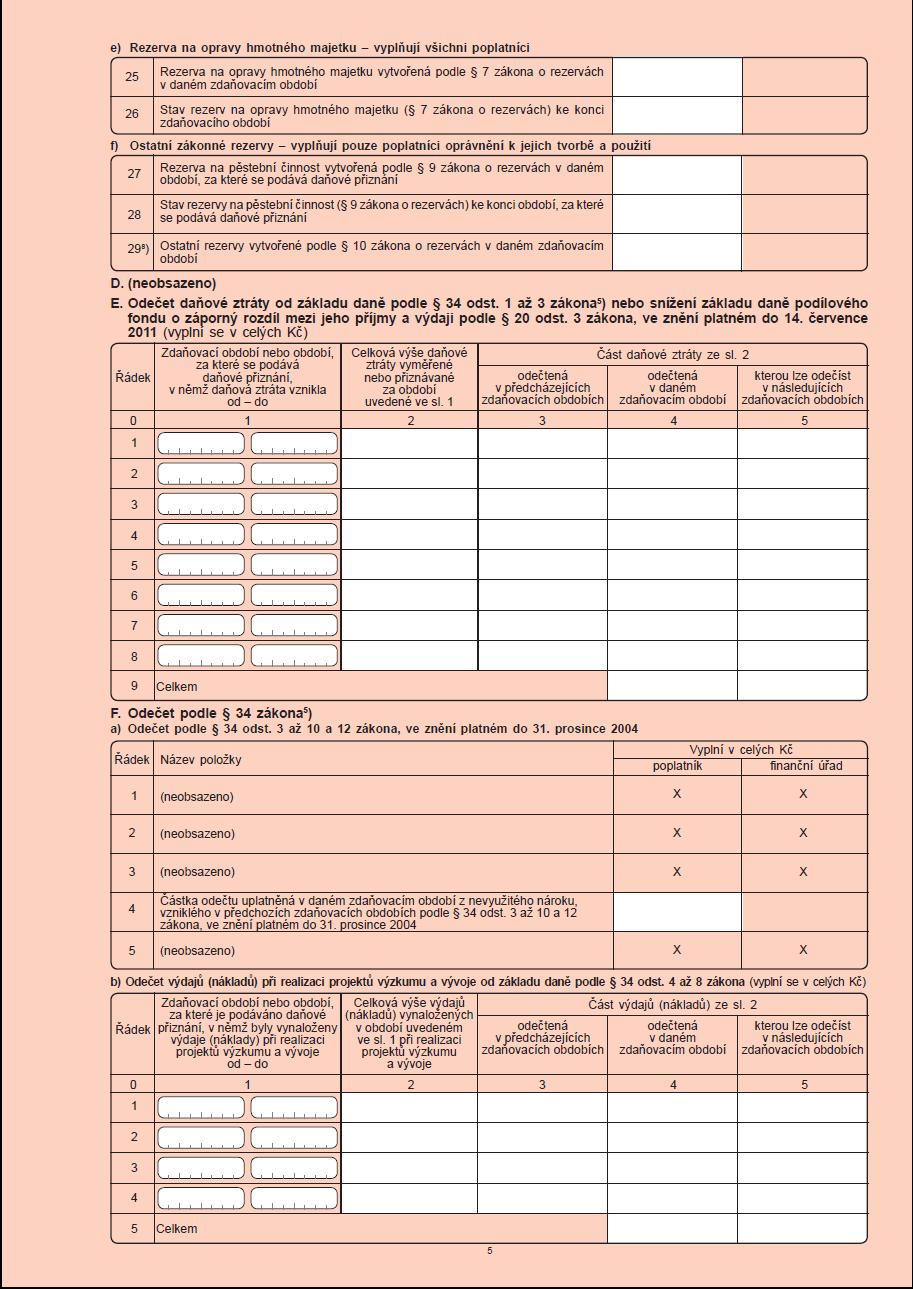

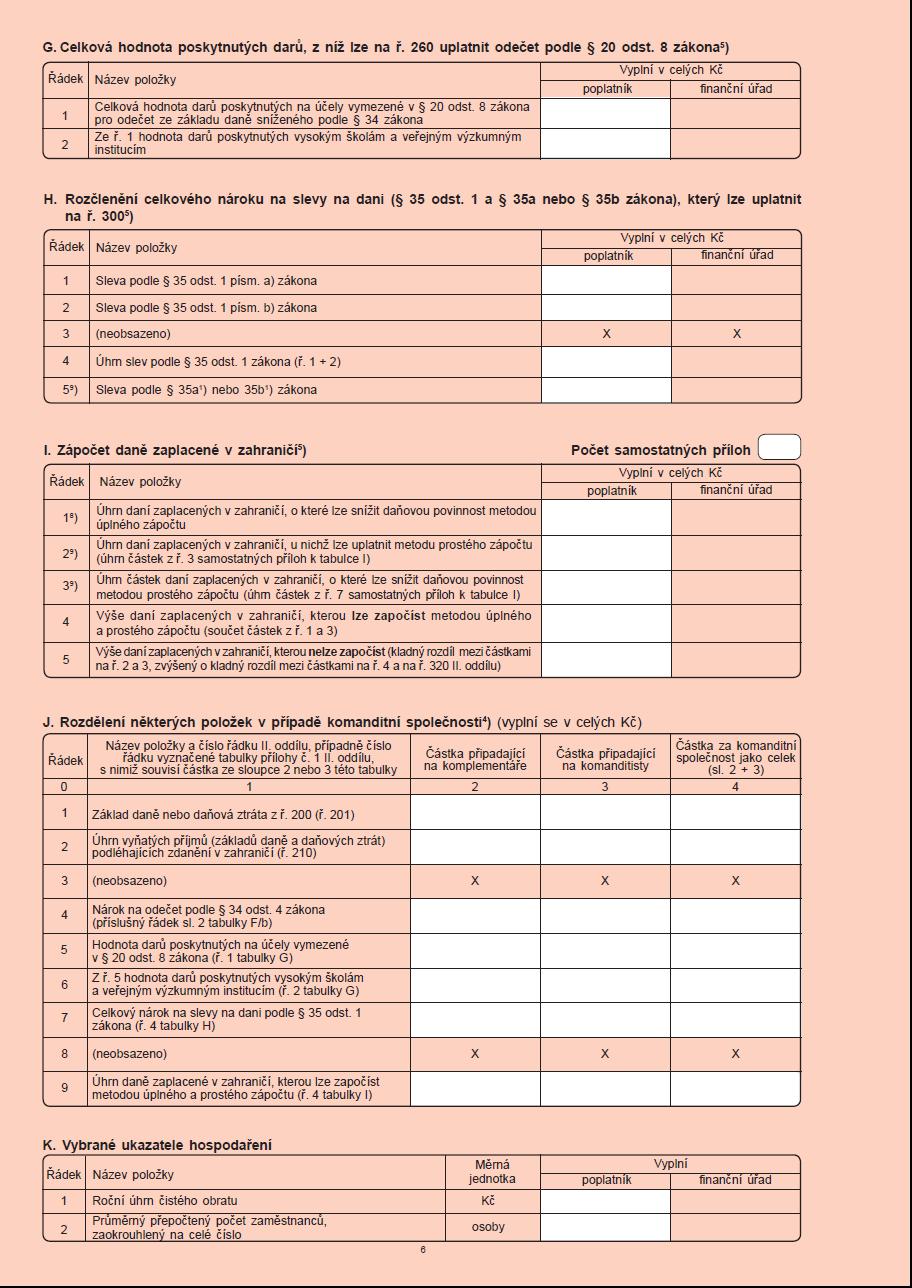

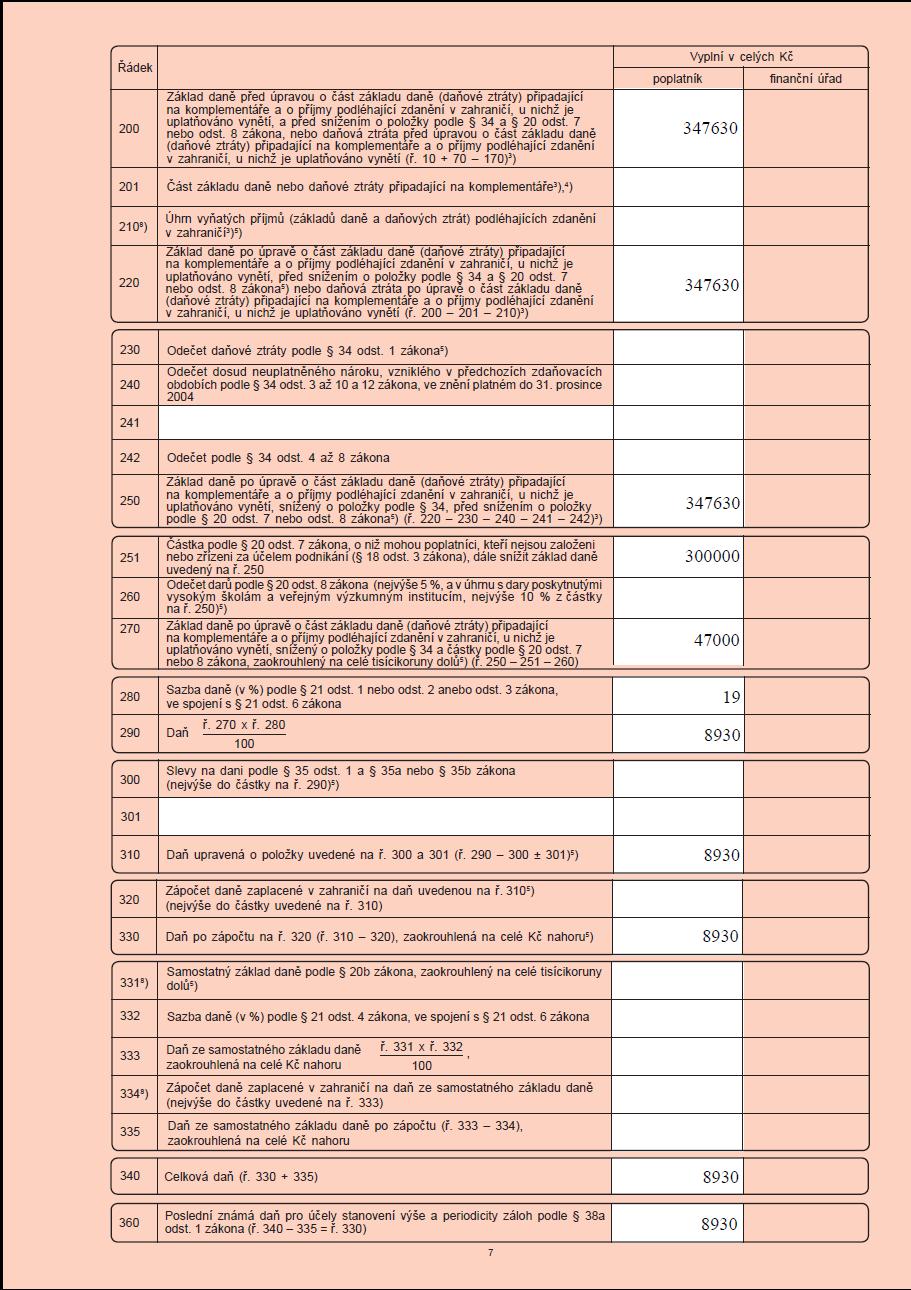

Na řádku č. 101 tak budou vyloučeny příjmy, které nejsou předmětem daně podle § 18 odst. 4 ZDP v celkové výši 28 686 900 Kč, a na řádku č. 62 související náklady, které nelze považovat za daňové, ve výši 28 686 000 Kč. Tím postupem dojdeme k základu daně ve výši 347 630 Kč. Na řádku č. 251 uplatní příspěvková organizace odpočet od základu daně v souladu s úpravou § 20 odst. 7 ZDP, a to ve výši 300 000 Kč. Úspora daňové povinnosti potom činí 57 000 Kč, u této částky bude příspěvková organizace prokazovat použití na příslušný účel nejpozději v následujících třech zdaňovacích obdobích v souladu s uvedenou úpravou § 20 odst. 7 ZDP.

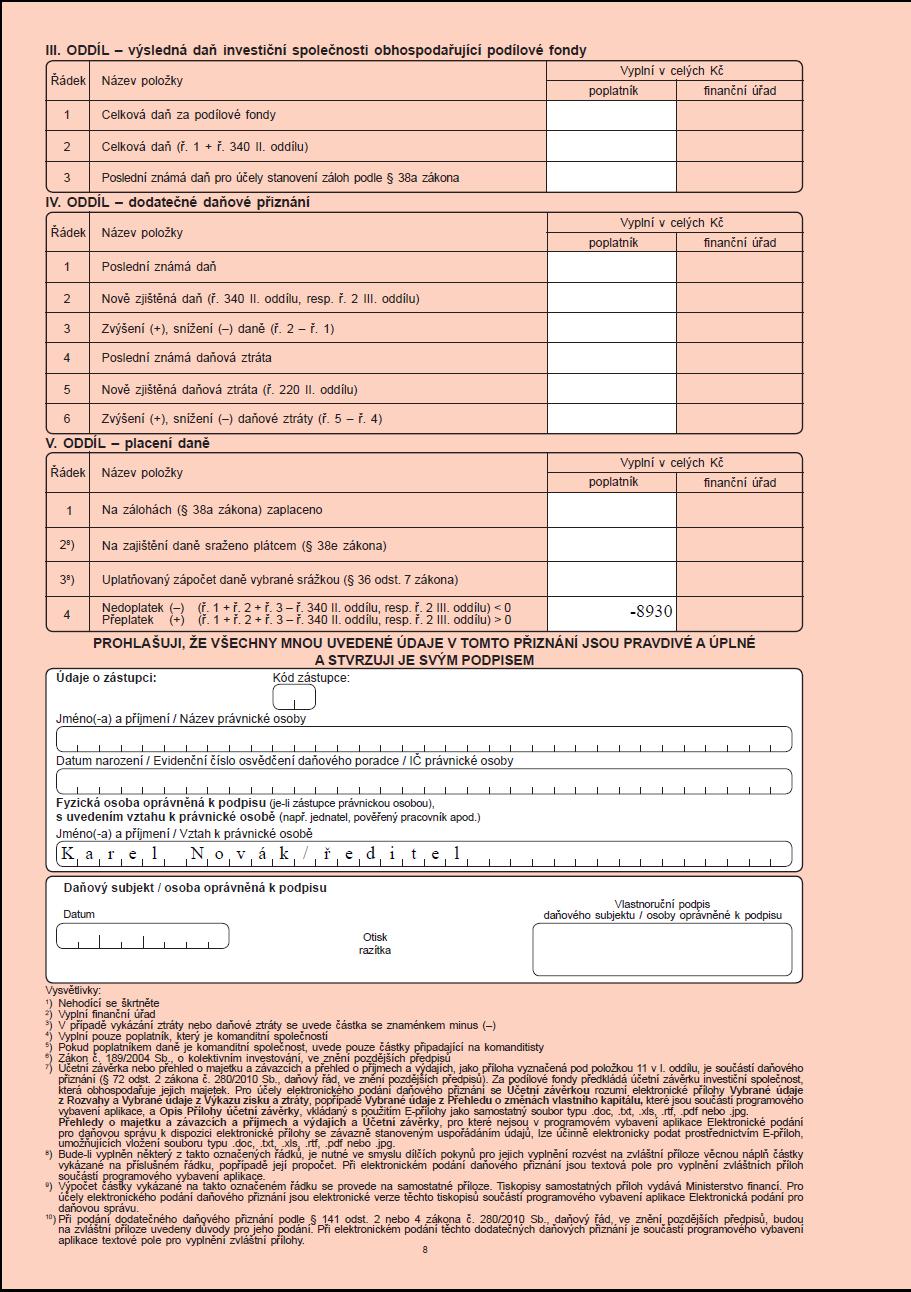

Konečný základ daně po zaokrouhlení tak bude 47 000. Kč a celková daňová povinnost vykázaná na řádku č. 340 bude v tomto případě 8 930 Kč.

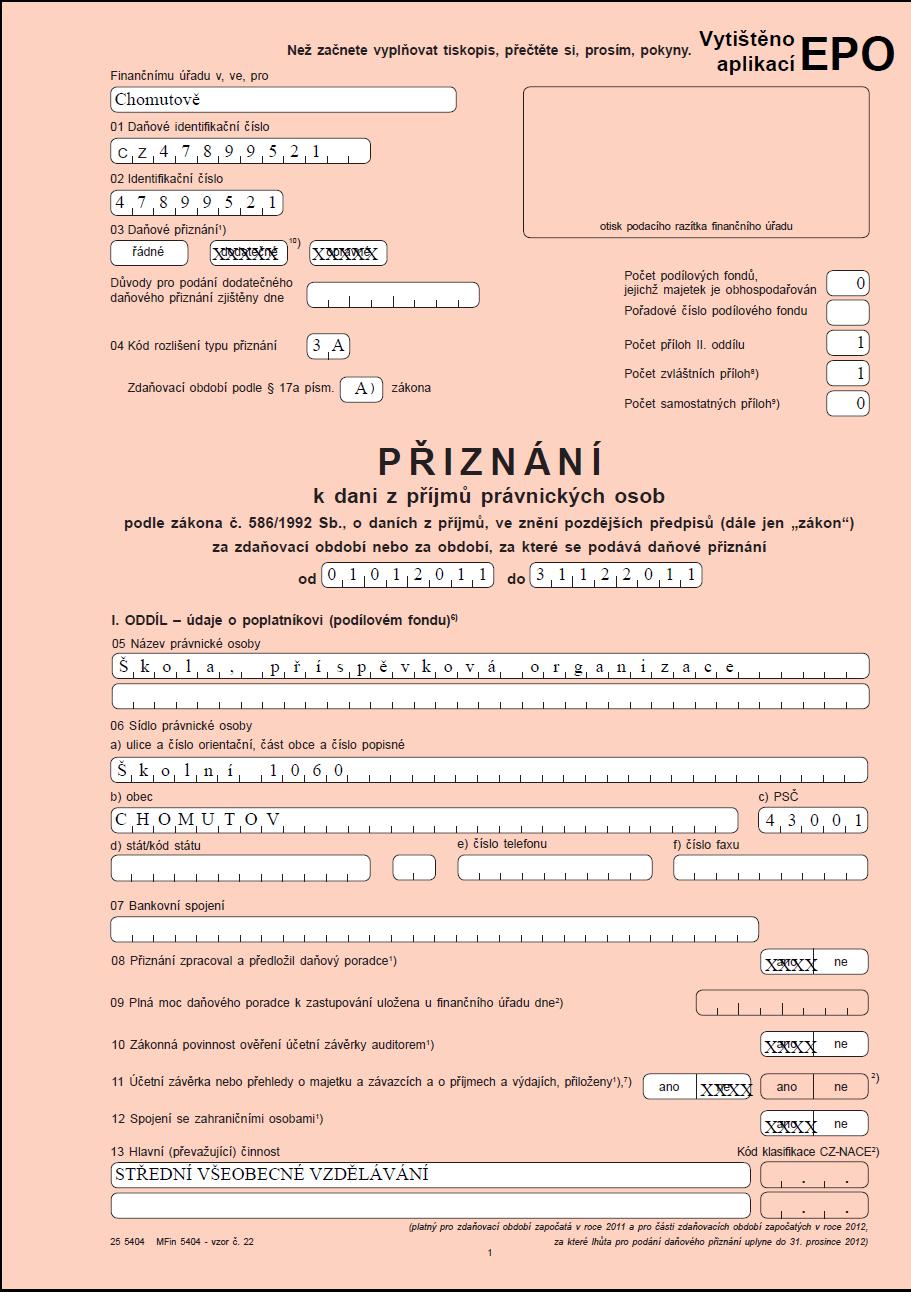

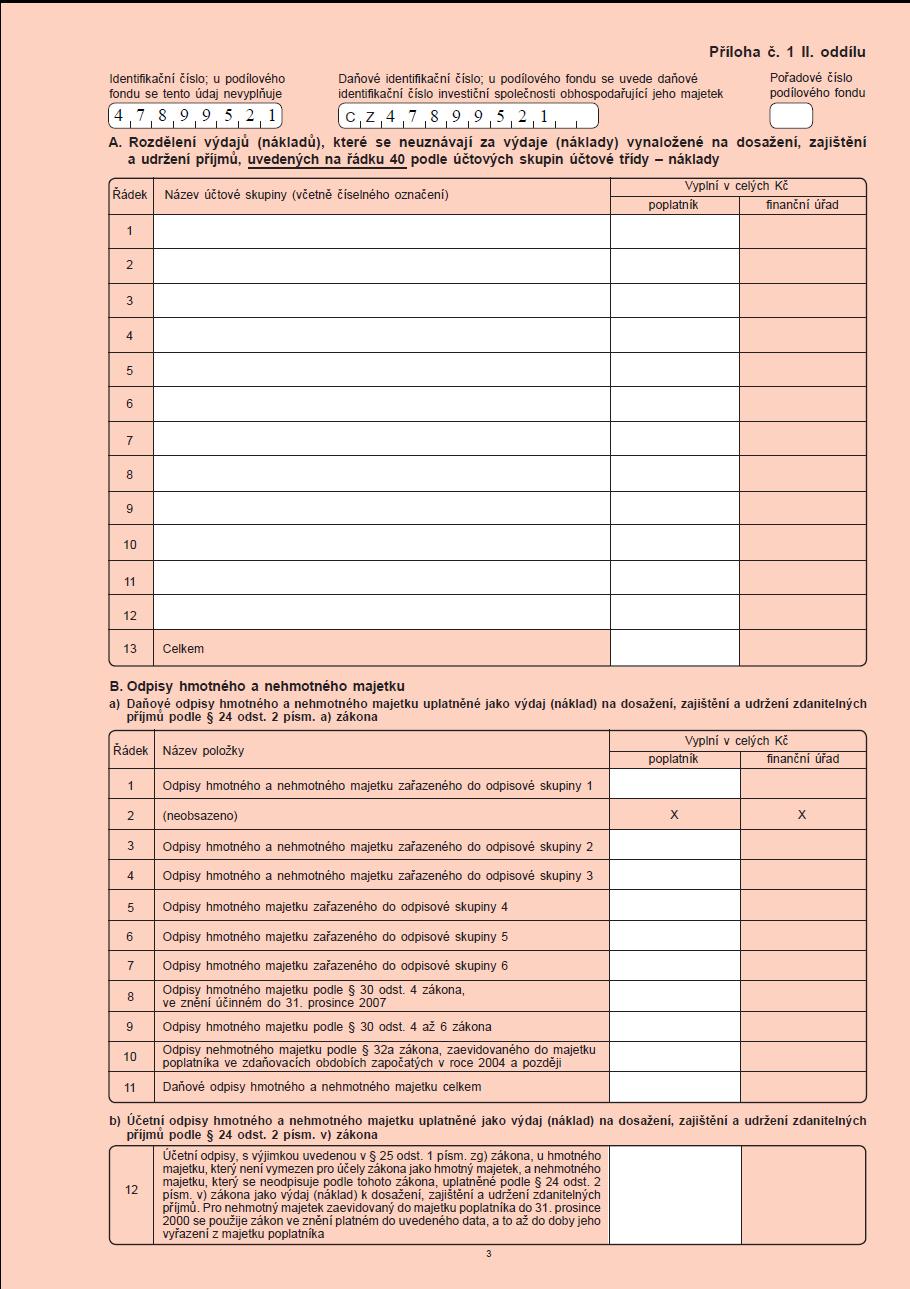

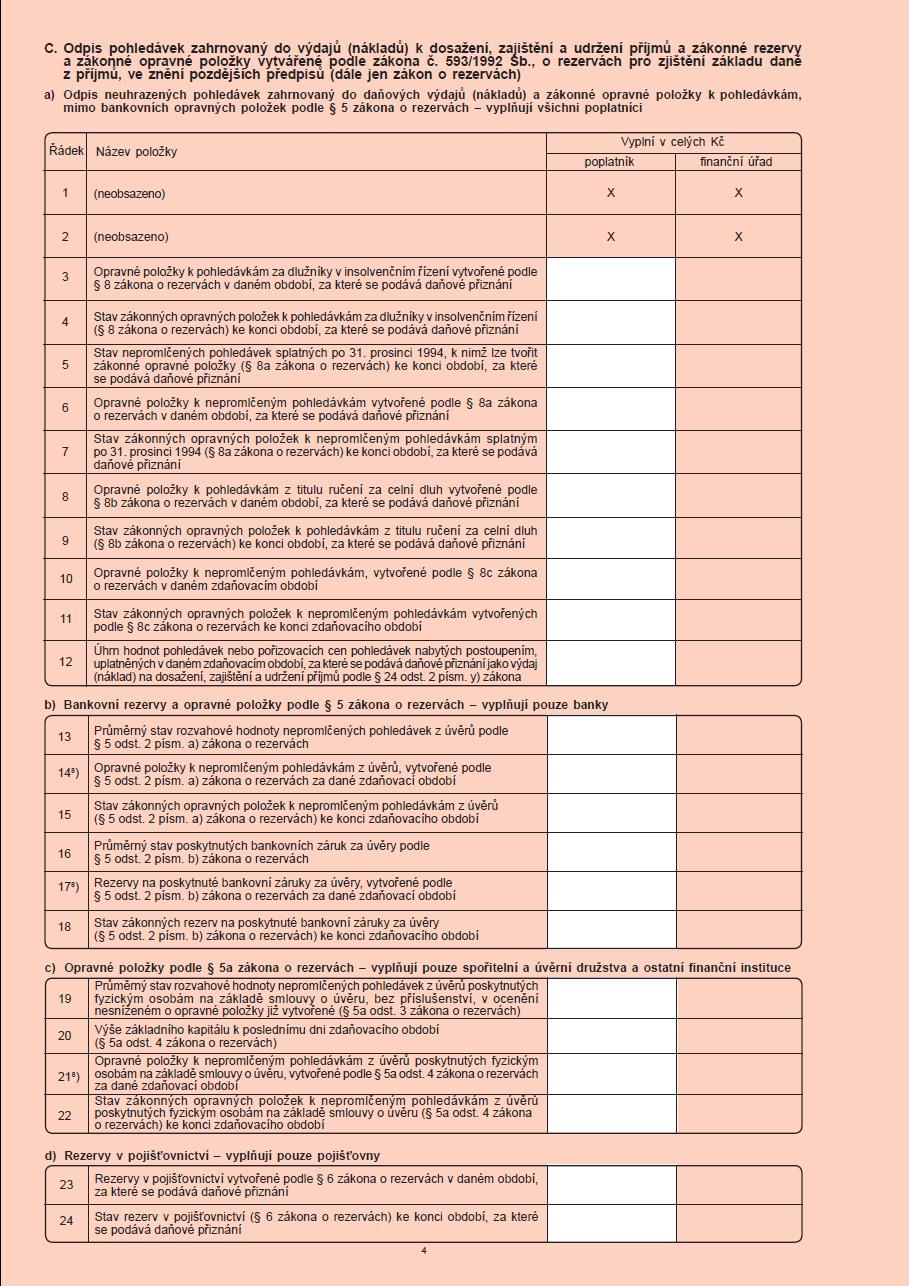

Závěrem jenom doplňme, že pro zdaňovací období roku 2011 je platný formulář 25 5404 MFin 5404 - vzor č. 22, daňové přiznání lze vyplnit a odeslat jak v elektronické, tak i v papírové podobě. Povinnou přílohou daňového přiznání je kopie účetní závěrky, a to v souladu s § 72 odst. 2 DŘ. Jak vyplývá z § 135 odst. 3 DŘ, daň je splatná v poslední den lhůty stanovené pro podání řádného daňového tvrzení.

A na úplný závěr bych chtěl zdůraznit, že si uvědomuji, že uvedený příklad je poněkud zjednodušený a schematický, ovšem cílem příspěvku nebylo zabývat se speciálními daňovými případy v praxi neziskových poplatníků, ale vysvětlit základní postup při vyplňování přiznání těchto subjektů. Věřím, že i tak může být tento příspěvek užitečným návodem odpovědným pracovníkům.