Již od okamžiku vydání rozsudku ve věci Kordárna se zdály býti české právní (daňové) vody zase o něco průzračnější, neboť velká právní nejistota byla judikatorně překlenuta (dotvořena), a to jednoznačně in favorem plátců DPH v podobě lukrativní úrokové sazby ve výši 14 %. V návaznosti na tento rozsudek se český zákonodárce rozhodl zmíněné překlenutí uzákonit, aby učinil svému pochybení zadost v podobě nelukrativní, ale spravedlivé úrokové sazby ve výši 1 %. Není tedy divu, že se takové uzákonění, byť zcela v souladu s evropským právem, stalo dalším jablkem sváru mezi Finanční správou České republiky a plátci DPH reprezentovanými především daňovými poradci a advokáty.

Úrok z nadměrného odpočtu s akcentem na jeho eurokonformitu a jiné související aspekty

Mgr. Bc.

David

Kyzlink,

Odvolací finanční ředitelství

1. Kontext a časové rozdělení

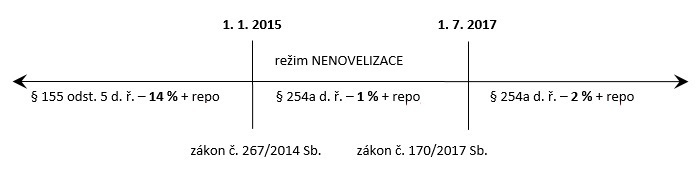

Do dne 1. 1. 2015, kdy nabylo v d. ř.1) účinnosti ustanovení 254a, a tudíž nebyl úrok ze zadržovaného odpočtu upraven, se přiznával úrok ze zadržovaného daňového odpočtu ve smyslu „výkladového“ rozsudku Nejvyššího správního soudu ze dne 25. 9. 2014, č. j. 7 Aps 3/2013-34, ve znění opravného usnesení ze dne 5. 11. 2014, č. j. 7 Aps 3/2013-47, kterým byla analogií Kordárna“, byl daňovým subjektům přiznáván úrok ze zadržovaného daňového odpočtu, který byl kvalifikován jako přeplatek , ve výši úroku z vratitelného přeplatku dle § 155 odst. 5 d. ř., tedy 14 procentních bodů + příslušná repo sazba. Poté, co nabyl účinnosti § 254a d. ř., byl od 1. 1. 2015 do 30. 6. 2017 úrok ze zadržovaného daňového odpočtu stanoven ve výši 1 procentní bod + příslušná repo sazba. Novelizací tohoto ustanovení došlo s účinností k 1. 7. 2017 k navýšení úrokové sazby na 2 procentní body + příslušná repo sazba. Graficky lze celou posloupnost – pro přehlednost – vyjádřit na níže uvedené časové ose.

expressis verbis

legis

vyplněna mezera v právu stran absence zmíněného úroku ze zadržovaného daňového odpočtu (soudcovské dotváření práva). Na základě tohoto rozsudku, který se vžil v řadách odborné veřejnosti pod názvem „lex

sui generis

Nyní se do hájemství přezkumu v rámci správního soudnictví dostávají první spory, jejichž předmětem je tedy především otázka, zdali na úrok z nadměrného odpočtu, který vznikl před účinností, resp. etablováním, § 254a d. ř. a stále trval pouze v režimu nenovelizace tohoto ustanovení, aplikovat předmětný § 254a d. ř., resp. jeho úrokovou sazbu ve výši 1 procentní bod + příslušná repo sazba, anebo aplikovat právní úpravu, jež se uplatňovala do vzniku § 254a d. ř., tedy § 155 odst. 5 d. ř., resp. úrokovou sazbu ve výši 14 procentních bodů + repo sazba. Z uvedeného vzniknou (a budou vznikat) veledůležité pilotní rozsudky, především z per prvních (a zároveň jediných) instancí správního soudnictví (krajských soudů2)). Zatím jediným krajským soudem, který tuto otázku meritorně řešil, byl Krajský soud v Českých Budějovicích, ale o tom pojednává autor až v samotném závěru.

2. Eurokonformita úroku z nadměrného odpočtu (1. 1. 2015 až 30. 6. 2017 – 1 %)

Do 31. 12. 2014 byl daňovým subjektům přiznáván úrok dle rozsudku „ Kordárna“, neboť do té doby neexistovala přiléhavější právní úprava, než tato (analogi#254e Kordárna“ úpravou speciální. K aplikaci § 254a d. ř. na zadržované daňové odpočty, které nebyly do 1. 1. 2015 vyplaceny, se vyslovil i zákonodárce, a to v rámci čl. VII (novelizačního) zákona č. 267/2014 Sb., kde v rámci přechodných ustanovení v bodě 6 uvedl, že: Kordárny“, vůbec úročeny a poté (od 1. 6. 2017) již ano, což je nejenom nesmysl . Zmíněná plná aplikace tedy umožňuje dvojí výklad stran zadržovaných daňových odpočtů, které byly úročeny již před 1. 1. 2015 (nabytím účinnosti § 254a d. ř.). Pokud ustanovení právního předpisu umožňuje dvojí výklad, resp. různé výkladové metody umožňují učinit nejeden právní závěr (zde konkrétně jazykový

lex

legis

). Opak3) by znamenal v právním státě nepřípustné4) odepření spravedlnosti (

Pakliže nebyl úrok vyplacen do 31. 12. 2014, tedy trval i po 1. 1. 2015, byl daňovým subjektům přiznáván již od 1. 1. 2015 úrok dle § 254a d. ř., což byla taktéž nejpřiléhavější právní úprava, neboť tato úprava účinná od 1. 1. 2015 je ve vztahu k (analogií denegatio

iustitie).legis

dovozenému) „lex

„Byl-li postup k odstranění pochybností zahájen přede dnem nabytí účinnosti tohoto zákona, považuje se

5) takový postup pro účely § 254a zákona č. 280/2009 Sb. za zahájený dnem nabytí účinnosti tohoto zákona.“

Zákonodárce tedy výslovně stanovil, že na zadržované daňové odpočty, které nebyly do 1. 1. 2015 vyplaceny, se bude od účinnosti § 254a d. ř. aplikovat tento, ale jen co do výše úrokové míry, což je správce daně povinen – vázán zásadou legality dle § 5 odst. 1 d. ř. – respektovat (není prostoru pro správní uvážení). Plná aplikace § 254a d. ř. ve smyslu uvedeného přechodného ustanovení, tj. nejenom aplikace jednoprocentní úrokové sazby (+ příslušné výše repo sazby), ale i okamžiku vzniku uvedeného jednoprocentního úroku (+ příslušné výše repo sazby) počínaje pátým měsícem ve smyslu § 254a d. ř. ve znění od 1. 1. 2015 do 30. 6. 2017, by byla nelogickou a rovněž – v neposlední řádě – i protiústavní (pravá retroaktivita

), neboť by tím došlo v daném případě ke vzniku přetržky od 1. 1. 2015 do 31. 5. 2015, kdy by nebyly zadržované daňové odpočty, které byly úročeny před 1. 1. 2015 dle „lex

(

ale i v příkrém rozporu s ústavní maximou argumentum

ad absurdum

),lex retro non agit

vs.

logický výklad), je třeba použít další výkladové metody. K povaze jazykového výkladu zaujímá – již konstantně – Ústavní soud právní názor, že: „Jazykový výklad představuje pouze prvotní přiblížení se k aplikované právní normě. Je pouze východiskem pro objasnění a ujasnění si jejího smyslu a účelu (k čemuž slouží i řada dalších postupů, jako logický a systematický výklad, výklad

e ratione legis atd.). Mechanická aplikace abstrahující, resp. neuvědomující si, a to buď úmyslně, nebo v důsledku nevzdělanosti, smysl a účel právní normy, činí z práva nástroj odcizení a absurdity.“

6) Výklad systematický v dané situaci mlčí. Výklad teleologický, který vykládá ustanovení zákona pomocí jeho účelu (který je nyní shodný s vůlí – účelem – „historického“ zákonodárce), se zřetelně přiklání k výkladu logickému, tedy že absence zmíněné přetržky je nesmyslná, neboť účelem předmětného ustanovení je snaha o to, aby daňové subjekty byly kompenzovány, a také motivace správce daně k tomu, aby jeho procesní postup byl prost průtahů. Jestliže zákonodárce sledoval tento dvojaký účel, tak zmíněná přetržka by kolidovala s obojím; pětiměsíční bezúročné období by postrádalo kompenzační funkci (pro daňové subjekty) a také i motivační funkci (pro správce daně). Autor nerozporuje, jak již několikrát, tedy již konstantně, dovodil SDEU a následně NSS, že daňovým subjektům náleží úrok ze zadržovaného daňového odpočtu. Z judikatury SDEU vyplývá (výklad Směrnice7)), že při neexistenci unijní úpravy v oblasti daně z přidané hodnoty přísluší vnitrostátnímu právnímu řádu každého členského státu, aby stanovil podmínky, za kterých musí být úroky z prodlení uhrazeny, zejm. sazbu a způsob výpočtu těchto úroků (viz rozsudky SDEU ve věcech

Enel Maritsa Iztok

, sp. zn. C951/10, Littlewoods Retail

, Rafinaria Steaua Romania

, a sp. zn. C-387/16, Nidera BV

), pročež tuzemský zákonodárce schválil s účinností od 1. 1. 2015 § 254a d. ř., kde stanovuje úrok z daňového odpočtu ve výši 1 procentní bod + příslušná výše repo sazby. Výše úrokové sazby dle § 254a d. ř. tedy byla stanovena tuzemským zákonodárcem, na její výši nejsou kladeny požadavky ze strany SDEU s výjimkou takových úrokových sazeb, jež by byly extrémně nepřiměřeně nízké, nikoliv pouze nízké; evropské právo ve smyslu namítané efektivity předmětné úrokové sazby hovoří o zmíněném rozporu pouze tehdy, kdy by byla úroková sazba zjevně excesivního charakteru (extrémně nízká),

a nikoliv pouze nízká. Pokud by SDEU byl opačného názoru, jistě by vyložil Směrnici, či by evropský zákonodárce o tento požadavek – považoval-li by jej za nezbytný – novelizoval Směrnici. Ani jedna možnost však nenastala, je proto nabíledni domnívat se, že ex silentio legi

je tento úrok jak SDEU, tak i evropským zákonodárcem aprobován

, a to obzvláště, jedná-li se o tak (pro veřejné rozpočty) signifikantní a citlivou oblast, jakou je daň z přidané hodnoty, její harmonizaci a v posledních letech často skloňovaný termín daňových odpočtů, jež jsou ve spojení s karuselovými podvody čím dál tím častěji daňovými správami členských států prověřovány, a to nikoliv bezpříčinně, jak se někteří zlí jazykové domnívají.Evropské právo je tvořeno v zásadě právem primárním reprezentovaným zřizovacími smlouvami, právem sekundárním reprezentovaným právními akty právně závaznými (nařízení, směrnice a rozhodnutí) a právními akty právně nezávaznými (stanoviska a doporučení) a také i judikaturou. Z pohledu úroku dle § 254a d. ř. je stěžejní právo sekundární, z něhož má všeobecnou závaznost a přímou aplikovatelnost (účinek) bez dalšího pouze nařízení, směrnice nikoliv, ta může mít

přímý účinek,

ale jen za splnění určitých podmínek. Aby měla směrnice zřídka se vyskytující přímý účinek, musí být, jak dovodila judikaturaSDEU8), tehdy ještě ESD, současněsplněny tři podmínky, a sice marné uplynutí lhůty pro transpozici a implementaci směrnice (i), dostatečná přesnost a bezpodmínečnost dotyčného ustanovení (ii), přímou aplikací směrnice nedojde k uložení povinností jednotlivci (iii). Zejména zásada uvedená v poslední podmínce je důležitá, neboť v tomto případě nemůže správce daně využít směrnici v neprospěch daňového subjektu, zatímco ten ji ve svůj prospěch použít může. Pokud je tedy směrnice špatně9) implementována, jejího přímého účinku se může dovolat jen jednotlivec, kdy se dovolává práva či právní úpravy, která je pro něj příznivější. Podmínka třetí je tak splněna, neboť jednotlivec se dovolává příznivější právní úpravy. Podmínka první by se dala pokládat také za splněnou, neboť „marné uplynutí“ v zásadě znamená, že vnitrostátní zákonodárce se ani nepokusil o implementaci. Ale s ohledem na skutečnost, že by vnitrostátní zákonodárce mohl implementovat směrnici jen v tom rozsahu, který by posiloval jeho mocenské postavení či by selektivně vybíral pravidla chování pro implementaci, mohla by vždy nastat situace, kdy by nebylo možné pro zdánlivé a nelogické splnění této podmínky přímého účinku směrnice dosáhnout, neboť vnitrostátní zákonodárce by nebyl s implementací absolutně, ale jen účelově nečinný. Je proto třeba pohlížet na první podmínku tak, že marným uplynutím transpoziční lhůty se míní neimplementace ustanovení, kterého se jednotlivec dovolává. Druhá podmínka ale splněna není, neboť ta vyžaduje přesnost a bezpodmínečnost neimplementovaného pravidla chování, v tomto případě úrokové míry zadržovaného daňového odpočtu. Směrnice upravuje implementační problematiku odpočtů daně z přidané hodnoty v článcích 167 až 192. Žádný z těchto článků nevyjadřuje přesnou hodnotu (ani interval) úroku ze zadržovaného daňového odpočtu. K dané problematice se vztahuje až první alinea

čl. 183 Směrnice: „Pokud za dané zdaňovací období výše odpočtu daně překročí výši splatné daně, mohou členské státy buď převést nadměrný odpočet daně do následujícího období, nebo vrátit daň v souladu s podmínkami, které samy stanoví.“

V tomto ohledu nechává evropský zákonodárce zákonodárcům členských států víceméně volnou ruku, pokud tedy SDEU nezaujal závazný výklad10) k některému článku Směrnice v rámci vznesené předběžné otázky. Nutno dodat, že k relevantní

první alinee čl. 183 Směrnice zaujal SDEU stanovisko stran jeho výkladu, ale pouze co se týče stanovení okamžiku počátku běhu úroku ze zadržovaného daňového odpočtu, a nikoliv výše úrokové sazby: „Článek 183 první pododstavec směrnice Rady 2006/112/ES ze dne 28. listopadu 2006 o společném systému daně z přidané hodnoty musí být vykládán v tom smyslu, že brání takové vnitrostátní právní úpravě, jako je právní úprava ve věci v původním řízení, která

stanoví výpočet úroků z prodlení při vrácení nadměrného odpočtu DPH až od uplynutí lhůty 10 dní po skončení daňové kontroly.“

11)Co se týče tedy výše úroku ze (zadržovaného) daňového odpočtu za předmětné údobí, není na správci daně, aby hodnotil jeho eurokonformitu. Z jeho pohledu je totiž tato výše (s ohledem na shora uvedené) v souladu s evropským právem a předně ustanovení § 254a d. ř. není nejednoznačné, tj. nepřipouští možnost alespoň dvou možných, natož si vzájemně konkurujících, výkladů, aby mohl působit

nepřímý (výkladový) účinek

Směrnice. Zákonodárce se rozhodl pro tuto výši, kterou poté novelizací § 254a d. ř. navýšil na dvě procenta. Mj. § 254a d. ř. nelze srovnávat s úrokem z prodlení či s úrokem z vratitelného přeplatku, neboť se jedná o diametrálně odlišné kategorie. O tom svědčí systematické zařazení tohoto paragrafu do d. ř., tedy nikoliv do části čtvrté (Následky porušení povinností při správě daní), kam spadá zejména úrok z prodlení daňového subjektu a úrok z neoprávněného jednání správce daně, ale až do části páté (Společná, zmocňovací, přechodná a závěrečná ustanovení) , bylo třeba, aby daňovým subjektům byl přiřknut úrok, byť zjevně vyšší, dle právní zásady (v pochybnostech mírněji, tedy ve prospěch daňového subjektu). Nelze totiž justifikovat právní stav, kde kýžená úprava absentuje, nepřiznáním žádného úroku, a dávat tak toto legislativní pochybení zákonodárce daňovým subjektům k tíži. Bylo tedy otázkou volby mezi úrokem žádným a úrokem zjevně podstatně vyšším. Jelikož v rámci daňového řízení je daňový subjekt vůči správci daně v podřízeném postavení, není možné postupovat v pochybnostech (při absenci výslovné právní úpravy) tou cestou, která je pro něj nepříznivá, byť druhá cesta je až přespříliš štědrou, nicméně pro pasivitu zákonodárce v této oblasti zcela ospravedlnitelnou.

[argumentum a rubrica].

Srovnání, ba dokonce zmíněná analogie legis

, byla v případě úroku z vratitelného přeplatku namístě před účinností § 254a d. ř., neboť odepření spravedlnosti (

nemá v právním státě co pohledávat. Jelikož právní úprava úroku z daňového odpočtu absentovala (mezera v právu), bylo třeba analogií denegatio

iustitie) (legis)

dovodit aplikaci právního institutu nejbližšího (nikoliv totožného či podobného), tedy úroku z vratitelného přeplatku. Byť čtrnáctiprocentní výše úrokové míry byla nadstandardně vysoká, pokud absentovala relevantní

právní úprava expressis verbis

in dubio mitius

Dále si autor dovoluje poukázat na skutečnost, že pokud bychom srovnávali jednotlivé úroky dle d. ř., a sice úrok z prodlení (na straně daňového subjektu, potažmo dlužníka dle § 252 d. ř. úrok z neoprávněného jednání správce daně (§ 254 d. ř.) a úrok z daňového odpočtu (§ 254a d. ř.), tak společným jmenovatelem je prodlení, tedy nesplnění povinnosti řádně, a především tedy včas.

3. Úrok z nadměrného odpočtu vs. soukromoprávní úrok z prodlení vs. úrok z prodlení dle § 252 d. ř. vs. úrok z neoprávněného jednání (vymáhání) správce daně

Úrok z prodlení (na straně daňového subjektu, potažmo dlužníka) je veřejnoprávní (daňovou) obdobou soukromoprávního úroku z prodlení dle § 1968 a násl. občanského zákoníku12). Úrok z prodlení (na straně daňového subjektu, potažmo dlužníka) slouží především k motivaci daňových subjektů, aby hradily své daňové dluhy řádně a především včas. Pokud by daňové subjekty nehradily své daňové dluhy včas a zároveň by nebyly k tomuto motivovány, jen stěží si lze představit, že by platební morálka daňových subjektů neměla degresivní tendenci, v důsledku čehož by veřejné rozpočty byly zasaženy citelnou ztrátou, což zajisté z pohledu veřejného zájmu, potažmo veřejných rozpočtů, není žádoucím jevem.

Porovnáme-li úrok z prodlení (na straně daňového subjektu, dlužníka) s jeho soukromoprávní obdobou, rozdíl tkví zejména ve výši úrokové sazby. Úrok z prodlení (na straně dlužníka) je ve výši 14 procentních bodů + příslušná repo sazba, zatímco jeho soukromoprávní obdoba je (implicitně13)) dle příslušného nařízení vlády14) ve výši 8 procentních bodů + příslušná repo sazba. Navíc soukromoprávní úrok z prodlení je kategorií jinou, působící na poli práva soukromého, neboť

„uplatňování soukromého práva je nezávislé na uplatňování práva veřejného“.

15) Za tímto nesouladem stojí zájem a účel každého z těchto institutů. Úrok z prodlení (na straně daňového subjektu, dlužníka) sleduje naplnění veřejných rozpočtů včasnou úhradou daňových dluhů, aby mohl stát fungovat, a tedy být nejenom státem demokratickým, právním, ale i sociálním a daňovým, a mohl tak distribuovat veřejné statky daňovým poplatníkům bez rozdílu – bez rozdílu v jejich platební morálce. Soukromoprávní obdoba žádné veřejné statky nedistribuuje, ani nemá tuto povinnost, a proto je stanovena výše úroku cca poloviční, nicméně lze si sjednat vyšší. Je tím do jisté míry akcentován veřejný zájem na distribuci veřejných statků společnosti. Úrok z neoprávněného jednání správce daně, ať už ve smyslu § 254 odst. 1 d. ř., nebo ve smyslu neoprávněného vymáhání dle odst. 2, sleduje náhradu škody způsobenou daňovým subjektům tak, aby cesta k obnovení původního (nezávadného) stavu byla pro daňové subjekty co možná nejjednodušší a flexibilní, a nemusely se tak vždy obracet na (civilní) soudy skrze náhradu škody ve smyslu zákona č. 82/1998 Sb.16) (srov. § 254 odst. 6 d. ř.). Takový postup by byl podstatně časově náročnější, pročež je výše tohoto úroku (14, příp. 28, procentních bodů + příslušná repo sazba) zcela logická, ospravedlnitelná a adekvátní. Nutno podotknout, že zde je výší úrokové sazby zákonodárcem jednoznačně deklarována silná terminační funkce tohoto institutu, tedy v co možná největší míře pokrýt případnou vzniknuvší náhradu škody.

Zbývá zodpovědět otázku, co sleduje zákonodárce úrokem z daňového odpočtu. Na tuto otázku dokáže nejlépe odpovědět výklad historický (uvedený v důvodové zprávě), který, s ohledem na jeho relativní čerstvost a nemodifikaci společenského přesvědčení, lze ztotožnit s výkladem teleologickým. Výše úroku z daňového odpočtu byla (jak vyplývá z důvodové zprávy) navržena tak, vylučuje možnost jejich zúročení formou termínovaného vkladu, který poskytuje zpravidla vyšší úrokové možnosti zhodnocení. Nelze ale možnost termínovaného, byť pouze krátkodobého (ročního), vkladu také absolutně vyloučit, a proto je třeba ověřit tento stav s tržní (bankovní) realitou, která v tomto případě hovoří nejvýše o úrokové sazbě v hodnotě 1,05 %,17) což je tatáž hodnota výše úroku z daňového odpočtu v předmětném údobí. Je nutno říci, že s ohledem na shora uvedené není moc pravděpodobné, avšak nikoliv vyloučené, pročež to bylo nutné alespoň zmínit, že zodpovědný a o maximální zisk usilující podnikatel bude takto s volnými peněžními prostředky nakládat. Nejčastěji podnikatel, aby dosáhl disponibility svých peněžních prostředků, a tak je opětovně reinvestoval, je velmi krátkodobě deponuje na běžném bankovním účtu, který peníze vůbec neúročí, vyjma např. Air Bank a. s., která úročí úrokem ve výši 1 % i běžný účet,18) ale pouze za splnění některých podmínek a jen do částky 100 000 Kč, a to ročně. Pokud by tedy podnikatel deponoval své peněžní prostředky na tomto běžném bankovním účtu, musel by je zde deponovat alespoň po dobu jednoho roku, aby získal kýžený úrok („zhodnocení“), jehož výnos je stejně omezen na hodnotu 1 000 Kč za rok. Hodnota úrokové sazby z daňového odpočtu ve výši jednoho procentního bodu + příslušná repo sazba je tedy plně ospravedlnitelná a sleduje zhodnocení volných peněžních prostředků, kterého by se daňovým subjektům dostalo na investičním (bankovním) trhu. Pokud by žalobce tvrdil, že nemožnost disponovat s peněžními prostředky ve formě (zadržovaného) daňového odpočtu mu způsobila reálnou škodu v podobě škody skutečné

„aby zhruba odpovídala standardnímu

tržnímu zhodnocení peněz uložených u banky

či jiné platební instituce za běžných podmínek. Tato výše je v porovnání s jinými úroky obsaženými v daňovém řádu nastavena odlišně, neboť účel daného úroku je jiný.“.

Smyslem daného úroku má být motivovat správce daně k tomu, aby z jeho strany nedocházelo ke zbytečným průtahům v rámci postupu k odstranění pochybností směřujícímu k prověření správnosti uplatněného daňového odpočtu, případně aby nedocházelo k nadužívání daného institutu. Výše tohoto úroku však současně musí být nastavena tak, aby nevytvářela nežádoucí motivaci pro daňové subjekty k záměrnému protahování postupu k odstranění pochybností s cílem dosáhnout majetkového prospěchu v podobě výhodného zúročení peněz. Sledovaným cílem úroku z odpočtu daně je tedy jak standardní zhodnocení peněz (představujících zadržovaný daňový odpočet) uložených v bance, tak i motivace správců daně k promptnějšímu prověřování daňových odpočtů. Podnikatelé coby profesionálové, tím spíše obchodní korporace

, podnikají, aby maximalizovali zisk, což je leitmotivem podnikání. Proto nelze očekávat, že by drželi na bankovním účtu přebytečnou likviditu nad míru nezbytnou či pro hrazení svých závazků potřebnou, a tudíž volné peněžní prostředky investují do svého podnikání tak, aby jim přinesly kýžený zisk. Pokud zdravá (nikoliv podvodná) obchodní korporace

takto uvažuje, potřebuje, aby byly peněžní prostředky deponované na bankovním účtu disponibilní, tzn. kdykoliv (v případě potencionální investice či jiné možnosti jejich zhodnocení) okamžitě využitelné (k dispozici), což per se

(

anebo ušlého zisku damnum emergens

)(

nelze již po správci daně spravedlivě požadovat, aby se pokoušel tuto potencionalitu paušálně reflektovat tak, jak činí úrok z neoprávněného jednání správce daně, neboť úrok z daňového odpočtu neplní ani zdaleka tak intenzivní funkci paušalizované náhrady škody (terminační funkci), na rozdíl od úroku z neoprávněného jednání správce daně snažícího se poměrně vysokou úrokovou měrou předcházet uplatnění škodních nároků v režimu zákona č. 82/1998 Sb. (srov. § 254 odst. 6 lucrum

cessans),vs.

§ 254a odst. 6 d. ř.). Proto je výše úroku z daňového odpočtu zcela adekvátní a v případě vzniku škody zadržováním daňového odpočtu si ji musí daňový subjekt, převyšuje-li kompenzaci ve smyslu úroku z daňového odpočtu, nárokovat v režimu uvedeného speciálního zákona. Tím lze uzavřít, že kompenzace

daňových subjektů ve smyslu evropské judikatury je naprosto adekvátní a pokud vzniknou tzv. mimokompenzační nároky, je třeba si je uplatnit v uvedeném režimu. K tomu je ještě třeba dodat, že nejen v českých, ale i v evropských daňových poměrech, se čím dál tím častěji vyskytují snahy o podvodná jednání mající za cíl podvodně vylákat z rozpočtů členských zemí odpočty na dani z přidané hodnoty, a i proto je třeba přistupovat k výši úrokové sazby tak, jak je shora uvedeno, což v rámci rozsudku „ Kordárna“ uvážlivý NSS také výslovně uvedl, resp. akcentoval (srov. jeho body [25]19) a [37]20)).

lex

V neposlední řádě autor poukazuje na skutečnost, že konstrukce výše úrokových sazeb spadá ryze do hájemství zákonodárce a soudy jsou povinny, stejně jako adresáti právních norem, toto plně respektovat, pakliže je výše úrokové sazby proporcionální, což zde, jak bylo shora uvedeno s ohledem na předestřený účel, bezesporu je.

4. Důvodová zpráva k zákonu č. 267/2014 Sb. (§ 254a d. ř. ve znění do 30. 6. 2017)

Cílem českého zákonodárce nebyl při etablování § 254a d. ř. účel jediný, a sice pouze zamezit průtahům v řízení. Cílem zákonodárce bylo totiž také, aby peněžní prostředky v podobě zadržovaného daňového odpočtu byly zhodnoceny v intencích srovnatelných s trhem, čímž se kompenzuje jejich zadržení. V případě škody skutečné či v podobě ušlého zisku, která by převyšovala kompenzaci ve smyslu úroku z daňového odpočtu, je třeba nárokovat si uvedené ve smyslu zákona č. 82/1998 Sb.

K uvedenému bude nejlépe uvést přímou citaci z důvodové zprávy [k bodu 23 (čl. VI, § 254a daňového řádu) – str. 16–17 důvodové zprávy]:21)

„S ohledem na to, že v platné právní úpravě není explicitně upravena lhůta, po jejímž uplynutí by daňovému subjektu měla náležet určitá

kompenzace

(úrok) za to, že správce daně dosud neukončil postup k odstranění pochybností, v důsledku čehož není vydáno rozhodnutí o stanovení daňového odpočtu a ten následně vrácen daňovému subjektu, navrhuje se tuto lhůtu a na ni navázaný úrok výslovně upravit. V praxi se jedná o případy, kdy je správcem daně nepřiměřeně dlouhou dobu zadržováno vrácení nadměrného odpočtu u daně z přidané hodnoty v důsledku dlouho trvajícího postupu k odstranění pochybností. Navrhuje se doplnění nového § 254a, který je systematicky zařazen za ustanovení § 254 upravující úrok z neoprávněného jednání správce daně. Toto ustanovení zakotvuje podmínky, za kterých daňovému subjektu vzniká nárok na úrok z daňového odpočtu, který představuje kompenzaci

za průtah v postupu k odstranění pochybností vztahujícímu se k řádnému daňovému tvrzení nebo dodatečnému daňovému tvrzení, ze kterého vyplývá, že daňovému subjektu má vzniknout daňový odpočet (např. nadměrný odpočet na dani z přidané hodnoty).“„V odstavci 3 je stanovena výše úroku z daňového odpočtu, a to hodnotou odvozenou od aktuální výše repo sazby stanovené Českou národní bankou zvýšenou o 1 procentní bod. Výše úroku z daňového odpočtu je navržena tak, aby zhruba odpovídala standardnímu tržnímu zhodnocení peněz uložených u banky či jiné platební instituce za běžných podmínek. Tato výše je v porovnání s jinými úroky obsaženými v daňovém řádu nastavena odlišně, neboť účel daného úroku je jiný. Smyslem daného úroku je motivovat správce daně k tomu, aby z jeho strany nedocházelo ke zbytečným průtahům v rámci postupu k odstranění pochybností směřujícímu k prověření správnosti uplatněného daňového odpočtu, případně aby nedocházelo k nadužívání daného institutu. Výše tohoto úroku však současně musí být nastavena tak, aby nevytvářela nežádoucí motivaci pro daňové subjekty k tomu, aby z jejich strany docházelo k záměrnému protahování postupu k odstranění pochybností s cílem dosáhnout majetkového prospěchu v podobě výhodného zúročení peněz.“

Z uvedeného plyne, že

úrok z odpočtu má kompenzační funkci

. Nelze tedy konstatovat, že s ohledem na výši úrokové sazby nikoliv. Výklad historický v podobě uvedené důvodové zprávy sice sám o sobě není výkladovou metodou nejspolehlivější, nicméně s ohledem na jeho aktuálnost mu lze přiznat vysokou vypovídací hodnotu a také i jej ztotožnit s výkladem teleologickým, který vykládá zákon (ustanovení) dle jeho aktuálního účelu. Aktuální účel se v daném případě nezměnil a obecně se u ustanovení pojednávajícího o úroku nemá v čem změnit, a proto lze konstatovat, že aktuální účel je nyní shodný s vůlí – účelem – „historického“ zákonodárce. Z historického výkladu usuzujeme na smysl právní normy (ustanovení) z okolností jejího vzniku (

především z důvodové zprávy, z nichž lze vyvozovat úmysl zákonodárce, který si předsevzal mocensky a závazně co do předestřených alternativ řešení upravit určitou sociální realitu s tím, aby odstranil konfliktní situace, těmto předešel či nějakým způsobem reparoval stav jimi, resp. jejich následky, již vzniklý. Zde chtěl zákonodárce odstranit konfliktní realitu v podobě absence výslovné úpravy (§ 254a d. ř.), neboť, jak již bylo shora uvedeno, nelze nepřiznat úrok žádný a cesta analogie occasio legis

),legis

v podobě úrokové míry ve výši čtrnácti procentních bodů + repo je abnormálně vysoká na to, že se nejedná o úrok se sankčním charakterem.

Navíc tím zákonodárce dostál i na něj obecně kladeného požadavku hospodárnosti zacházení s veřejnými prostředky, jenž je jedním z imperativů, které jsou na něj při legislativní činnosti kladeny. Ostatní úroky22) (typické úroky z prodlení) mají zjevný sankční charakter.5. Důvodová zpráva k zákonu č. 170/2017 Sb. (§ 254a d. ř. ve znění od 1. 7. 2017)

Je pravdou, že dnem 1. 7. 2017 došlo k novelizaci § 254a d. ř., zejména ke zvýšení úrokové sazby z původního jednoho procentního bodu (+ repo) na dva procentní body (+ repo). Stalo se tak (novelizačním) zákonem č. 170/2017 Sb. Z uvedeného by mohlo plynout, že tato změna je implicitním vyjádřením skutečnosti, že zákonodárce naznal, že předchozí výše úroku z odpočtu nebyla v souladu s evropským právem. Aby se však dal učinit takový závěr o vůli zákonodárce, je třeba nahlédnout do příslušné důvodové zprávy, konkrétně „K části šesté – změna daňového řádu“.

Závěr stran kompenzační funkce úroku z odpočtu a skutečnosti, že se opravdu nejedná o typický úrok z prodlení, jenž má sankční charakter, podporuje logická změna systematiky § 254a d. ř. – z části čtvrté (Následky porušení povinností při správě daní) do části páté (Společná, zmocňovací přechodná a závěrečná ustanovení) [viz předmětná důvodová zpráva – „bod 17 (vložení označení části páté)“]:

„Navrhuje se přesunutí označení části páté zahrnující ustanovení společná, zmocňovací, přechodná a závěrečná. Cílem úpravy je zařadit ustanovení § 254a daňového řádu upravující úrok z daňového odpočtu do části, kam s ohledem na svou povahu systematicky patří. Současné zařazení ustanovení § 254a v části čtvrté s názvem Následky porušení povinností při správě daní by totiž mohlo vyvolávat pochybnosti, že úrok z daňového odpočtu je sankcí. Úrok z daňového odpočtu má však

funkci finanční

za nevrácení daňového odpočtu po uplynutí zákonem stanovené doby. Skutečnost, že úrok z daňového odpočtu nebyl daňovému subjektu vrácen, není v rozporu se zákonem, nýbrž je následkem zákonem předvídaného postupu (typicky provádění kontrolního postupu). Z tohoto důvodu je nežádoucí vnímat úrok z daňového odpočtu jako sankci, a to i z pohledu jeho systematického zařazení.“kompenzace

K této změně systematiky sice došlo až , nicméně tato skutečnost jen potvrdila shora uvedenou správnost výkladu § 254a d. ř.

ex post

Ke změně úrokové sazby z jednoho procentního bodu na dva, resp. k odst. 3 § 254a d. ř., se vyjadřuje bod 19 předmětné důvodové zprávy:

„V návaznosti na změnu konstrukce vzniku úroku z daňového odpočtu a doby bezúročného zadržování daňového odpočtu se navrhuje i změna výše tohoto úroku.

23) Výše úroku z daňového odpočtu by měla odpovídat skutečnosti, že tento úrok na rozdíl od úroku z vratitelného přeplatku (§ 155 odst. 5 daňového řádu) či úroku z neoprávněného jednání správce daně (§ 254 daňového řádu) nepředstavuje sankci za pochybení správce daně.

Úrok z daňového odpočtu je kompenzací za zadržování finančních prostředků odpovídajících nároku na daňový odpočet v důsledku překročení přiměřené doby, která je správci daně zákonem dána pro prověření tohoto nároku.“„Obecně platí, že daňové subjekty lze z hlediska míry dispozice s finančními prostředky rozdělit do dvou skupin: (i) daňové subjekty, které v důsledku zadržení daňového odpočtu nedisponují jinými volnými finančními prostředky (a v případě potřeby si je musí obstarat prostřednictvím úvěrových produktů, půjček apod.) a (ii) daňové subjekty, které mají dostatek volných finančních prostředků, pročež zadržení daňového odpočtu u nich nevyvolá potřebu opatřit si finanční prostředky jinak.“

24) Smysl a účel předmětného ustanovení je dvojaký, a sice jednak snaha o to, aby daňové subjekty byly kompenzovány ve shora uvedených intencích, a jednak také motivace správce daně k tomu, aby jeho procesní postup byl prost průtahů.

Vzhledem k tomu, že zákonodárce nemůže určit, zdali se bude vždy jednat o daňové subjekty z první či druhé skupiny, zvolil tento přístup, kdy u druhé skupiny, jelikož má dostatek disponibilních finančních zdrojů, není problém. Z tohoto důvodu totiž je vyloučeno, aby nastala situace, kdy by zadržování daňového odpočtu způsobilo škodu v podobě ušlého zisku (např. smluvený kontrakt, který se z důvodu nedostatku financí neuskuteční). Proto je třeba alespoň poskytnout úrok odpovídající standardnímu tržnímu zhodnocení v případě peněz (krátkodobě) uložených u bank (vkladový úrok). Zatímco u skupiny první, která nedisponuje dostatkem disponibilních finančních zdrojů, a tak je víceméně odkázána na daňový odpočet, může předestřená situace bezesporu nastat, ale také nastat nemusí. Pokud by měla první skupině vzniknout škoda v podobě ušlého zisku, kdy si např. bude nucena půjčit (vzít úvěr) na smluvený kontrakt, příp. jí úvěr nikdo neposkytne (nedostatek zajištění či negativní platební historie), bude na ní, aby si tento nárok uplatnila a výši škody prokázala u (civilního) soudu skrze náhradu škody ve smyslu zákona č. 82/1998 Sb.

a priori

a priori

Nutno říci, že s ohledem na kompenzační funkci úroku z odpočtu v podobě běžného (krátkodobého) zhodnocení peněz uložených u finančních institucí, příp. i negativní motivaci pro daňové subjekty, nelze uvedené spravedlivě po správci daně, potažmo státu, požadovat.

„Pro daňové subjekty z druhé skupiny by příliš vysoká sazba úroku z daňového odpočtu mohla znamenat motivaci k protahování kontrolních postupů s vědomím, že výnos z tohoto úroku převýší běžné zhodnocení peněz uložených u finančních institucí či investovaný konzervativním způsobem. Založení takového právního stavu je nežádoucí, neboť by znamenalo nejen zvýšenou motivaci k obstrukčnímu jednání, ale současně by se jednalo o deformaci jednání samotných subjektů, tj. porušení principu daňové neutrality (ustanovení daňového zákona by motivovalo k jednání, které nemá jiné rozumné opodstatnění). Tento úhel pohledu akcentovala i stávající právní úprava tím, že stanovila výši úroku z daňového odpočtu hodnotou odvozenou od aktuální výše repo sazby stanovené Českou národní bankou zvýšenou o 1 procentní bod. Výše úroku z daňového odpočtu byla navržena tak, aby zhruba odpovídala standardnímu tržnímu zhodnocení peněz uložených u banky či jiné platební instituce za běžných podmínek. Jinými slovy,

25) kompenzace

za příliš dlouhé zadržování daňového odpočtu podle stávající úpravy měla zajistit, aby finanční prostředky daňového subjektu neztrácely svou hodnotu.“„Nově se navrhuje najít vhodný kompromis mezi oběma výše zmíněnými skupinami daňových subjektů. Výše úroku z daňového odpočtu by se tak měla pohybovat mezi výší úvěrových produktů a výší běžného úrokového zhodnocení poskytovaného bankami či jinými platebními institucemi. Hodnota úroku z daňového odpočtu je proto navržena ve výši repo sazby stanovené Českou národní bankou, zvýšené o 2 procentní body, platné pro první den příslušného kalendářního pololetí.“

26) 6. Komparace s členskými zeměmi, jež mají ± stejnou výši úrokové míry (menší exkurz)

Racionální zákonodárce, aby minimalizoval množství sporů vzniklých před civilními soudy skrze náhradu škody ve smyslu zákona č. 82/1998 Sb., se následně rozhodl navýšit o jeden procentní bod výši úrokové míry úroku z odpočtu, aby se (v rámci pečovatelské funkce státu) pokusil vyjít vstříc první skupině daňových subjektů, a to i přesto, že tak činit nemusel. Zákonodárce tak navýšil úrok z odpočtu od 1. 7. 2017 na dva procentní body, z uvedených důvodů, a nikoliv proto, že by shledal, že předchozí sazba byla v rozporu s evropským právem.

Uvedené potvrzuje i skutečnost, že

různé členské státy mají výši úrokové míry (blíže neupravenou v čl. 183 Směrnice) nastavenou různě; je tedy na členských státech, aby si její výši nastavily dle svých ekonomických schopností a na základě společenského přesvědčení reprezentovaného zákonodárným sborem, který má v dané oblasti hlavní slovo.

Samozřejmě s výjimkou těch úrokových měr, které by byly přespříliš nízké (zjevný excesivní charakter) – např. méně než 0,5 %.Výše úrokové sazby ve výši 0,5 % se vyskytuje například ve Švédsku,

což problematickým dosud nebylo, přičemž je nutné zdůraznit, že se jedná o skandinávskou zemi s vysokou životní úrovní.27) Dále lze zmínit například jiný členský stát s nižší úrokovou měrou úroku z odpočtu, kde rovněž její procentní vyjádření nečiní potíže – Slovensko.

Na Slovensku totiž činí výše úroku z odpočtu 1,5 %, a to teprve až ode dne 1. 1. 2017,

kdy byl do slovenského právního řádu úrok z daňového odpočtu výslovně etablován.28) 7. Pilotní

judikatura

Na samý závěr si autor, jak již na konci prvého bodu avizoval, dovoluje informovat laskavé čtenáře o aktuálním judikatorním stavu v dané věci. Zatím jediným krajským soudem, kterému se otázka eurokonformity úroku dle § 254a d. ř. (ve znění účinném do 30. 6. 2017) „dostala na stůl“ a který ji také meritorně rozhodl, byl

Krajský soud v Českých Budějovicích – rozsudek ze dne 19. 9. 2018, č. j. 50 Af 11/2018-38

. Tímto rozsudkem krajského soudu byla žaloba zamítnuta a shora uvedené závěry potvrzeny.Krajský soud došel k závěru, že úrok ve výši 1 procentní bod (+ repo)

nepovažuje za odporující zásadě daňové neutrality.

Krajský soud konstatoval, že výše úrokové míry byla v předmětném ustanovení nastavena tak, aby předcházela průtahům v řízení a současně aby poskytovala daňovým subjektům kompenzaci za zadržování nadměrného odpočtu, avšak v limitované výši v zájmu předcházení průtahům ze strany daňových subjektů. Dále dovodil, že výše úrokové míry nastavená tak, aby odpovídala

zhodnocení peněž na vkladových bankovních produktech,

nikoliv produktům úvěrovým, neodporuje zásadě efektivity.

Další nosný bod tohoto rozhodnutí byl ten, že § 254a d. ř. představuje speciální úpravu úroku dopadající výlučně na úrok z daňového odpočtu. Jestliže je přitom povinností správce daně postupovat ve smyslu § 5 d. ř. (zásada zákonnosti) v souladu se zákony, bylo povinností správce daně tuto právní úpravu respektovat i v daném případě.

K odkazu na komparaci s jinými ustanoveními d. ř., popř. jiných předpisů upravujících „cenu peněz v čase“, krajský soud uvedl, že o aplikaci úrokové míry ve smyslu § 252 d. ř. na úrok z daňového odpočtu při existenci zvláštní právní úpravy zakotvené v § 254a d. ř. nelze uvažovat. Ustanovení § 252 d. ř. má nadto sankční povahu, a proto nemůže být úrok dle § 254a d. ř. vyšší, neboť ten nesleduje sankci, ale pouze kompenzaci za zadržování nadměrného odpočtu. Nelze se též dovolávat ani soukromoprávního úroku z prodlení, neboť ten se vztahuje ryze na soukromoprávní vztahy.

Rozpor § 254a d. ř. nelze – dle názoru krajského soudu – dovodit ani z novelizace daného ustanovení (zákon č. 170/2017 Sb., kterým byla výše úrokové míry zvýšena na dva procentní body). Jedná se totiž stále o zhodnocení peněžních prostředků odpovídající vkladovým produktům u bank, nikoliv produktů úvěrových. Předmětná novelizace pouze zohlednila vývoj ve výši úrokové míry.

Tento – dle mého názoru věcně správný – rozsudek byl následně napaden kasační stížností, o níž se vede řízení pod sp. zn. 7 Afs 373/2018. Soudní řízení u Nejvyššího správního soudu bylo zahájeno dne 1. 10. 2018 a dosud nebylo skončeno.

Pro případ, že by se Nejvyšší správní soud neztotožnil s rozsudkem Krajského soudu v Českých Budějovicích v meritu29) věci, shledal kasační stížnost důvodnou, a tak by naznal rozpor s evropským právem (rozpor § 254a d. ř. se Směrnicí), autor pokládá za nezbytné, aby byla

implicite

položena SDEU předběžná otázka,

neboť pravomocí Nejvyššího správního soudu není, na rozdíl od SDEU30), výklad práva Evropské unie, zde Směrnice. Tímto postupem by Nejvyšší správní soud zcela zjevně jednal za hranou svých pravomocí (

neboť čl. 267 Smlouvy o fungování EU (třetí ultra vires

),alinea

), který uvádí, že „vyvstane-li taková otázka při jednání před soudem členského státu, jehož rozhodnutí nelze napadnout opravnými prostředky podle vnitrostátního práva, je tento soud

, zní zcela jasně.povinen

obrátit se na Soudní dvůr Evropské unie“Zdroj: Odborný portál DAUC.cz, 2019.

1) Zákon č. 280/2009 Sb., daňový řád, ve znění pozdějších předpisů.

2) Počítaje i Městský soud v Praze.

3) Nepřiznání úroku z odpočtu z důvodu absence

relevantní

právní úpravy.4) Ústavními maximami zapovězené.

5)

Právní fikce

.6) Srov. (plenární) nález Ústavního soudu ze dne 17. 12. 1997, sp. zn. Pl. ÚS 33/97, který je již notorický známým a zaužívaným interpretačním konstruktem, který je dodnes opakovaně citován judikaturou jak Ústavního soudu, tak má i v současnosti odraz v judikatuře obecných soudů.

7) Směrnice Rady č. 2006/112/ES, o společném systému daně z přidané hodnoty.

8) Rozsudek Soudního dvora ze dne 4. 12. 1974,

van Duyn

(C-41/74, Recueil,

s. 1337).9) Nesprávně, částečně či vůbec.

10) Viz čl. 267 Smlouvy o fungování Evropské unie:

Soudní dvůr Evropské unie má pravomoc rozhodovat o předběžných otázkách týkajících se: a) výkladu Smluv, b) platnosti a

výkladu aktů přijatých orgány, institucemi nebo jinými subjekty Unie

.11) Viz usnesení SDEU ze dne 21. 8. 2015, sp. zn. C-120/15, ve věci

Kovozber s.r.o. vs. Daňový úrad Košice

.12) Zákon č. 89/2012 Sb., občanský zákoník, ve znění pozdějších předpisů.

13) Srov. § 1970 věta druhá občanského zákoníku:

„Výši úroku z prodlení stanoví vláda nařízením;

neujednají-li

strany výši úroku z prodlení, považuje se za ujednanou výše takto stanovená.“14) Nařízení vlády č. 351/2013 Sb., kterým se určuje výše úroků z prodlení a nákladů spojených s uplatněním pohledávky, určuje odměna likvidátora, likvidačního správce a člena orgánu právnické osoby jmenovaného soudem a upravují některé otázky Obchodního věstníku, veřejných rejstříků právnických a fyzických osob a evidence svěřenských fondů a evidence údajů o skutečných majitelích.

16) Zákon č. 82/1998 Sb., o odpovědnosti za škodu způsobenou při výkonu veřejné moci rozhodnutím nebo nesprávným úředním postupem a o změně zákona České národní rady č. 358/1992 Sb., o notářích a jejich činnosti (notářský řád), ve znění pozdějších předpisů.

18) Srov. https://www.airbank.cz/co-vas-nejvic-zajima/jak-ziskam-vyhodnejsi-bonusove-uroceni-na-beznem-i-sporicim-uctu („Do jaké částky mi peníze na běžném účtu úročíte bonusovou sazbou“).

19) „

Na druhé straně je však všeobecně známo, že nadměrný odpočet je institutem daně z přidané hodnoty, který je v řadě případů terčem pokusů o daňové podvody. V některých případech je právo na nadměrný odpočet i zneužíváno. Vést daňové subjekty k tomu, aby plnily své povinnosti podle zákona, je legitimním zájmem státu, k jehož dosažení musí mít stát adekvátní prostředky. Nelze proto připustit, aby byl striktně vázán nepřekročitelnými lhůtami pro prověření oprávněnosti takového nároku a vystaven časové tísni, která by mohla vést k tomu, že nárok nebude v potřebné míře prověřen, takže bude možno docílit inkasa nadměrného odpočtu DPH i v případě, že půjde ve skutečnosti o podvod na DPH. Naopak, je třeba, aby správce daně měl přiměřený časový prostor potřebný k uskutečnění všech účelných a bez průtahů učiněných kroků k prověření nároku na nadměrný odpočet. Takové prověřování může být podle okolností velmi časově variabilní a zcela legitimně se může ‚táhnout‘ v některých výjimečných případech i po dobu několika let.

“20)

„Na druhé straně nelze přehlédnout společenskou a ekonomickou realitu. Uplatňování nadměrných odpočtů, na které nemá plátce ve skutečnosti nárok, ať již s podvodným záměrem nebo v důsledku omylu či nepřesností, se při reálném fungování společného systému DPH Evropské unie vyskytuje natolik často a v natolik významném rozsahu, že tomu je nutno přizpůsobit i aplikační praxi v jednotlivých členských státech EU, tedy i v České republice. Správce daně musí mít k dispozici určitý časový prostor k základnímu prověření oprávněnosti uplatněného nároku a rozřazení jednotlivých nároků na ty, u nichž pochybnost, která by vyžadovala provádět další šetření, nevzniká, a na ty, kde se taková pochybnost objevuje. Správce daně má být schopen si takový prvotní úsudek učinit relativně rychle, avšak nikoli v situaci silné časové tísně. Nelze ani přehlédnout, že procesní pravidla (doručování písemností, minimální lhůty pro vyjádření daňového subjektu k výzvě správce daně aj.) jsou nastavena tak, že za běžných okolností správci daně neumožňují komunikovat s plátcem rychleji než v horizontu několika dnů až týdnů.

“21) Dostupné na: http://www.psp.cz/doc/pdf/00/18//53/00185364.pdf

22) Úrok z prodlení daňového subjektu, úrok z vratitelného přeplatku, příp. i soukromoprávní úrok z prodlení.

23) Odstavec první, bod 19 předmětné důvodové zprávy.

24) Odstavec druhý, bod 19 předmětné důvodové zprávy.

25) Odstavec třetí, bod 19 předmětné důvodové zprávy.

26) Odstavec čtvrtý, bod 19 předmětné důvodové zprávy.

27) Dle HDI

(human development index)

žebříčku všech zemí světa k roku 2017 zastává Švédsko 7. příčku. Viz: http://www.hdr.undp.org/en/countries/profiles/SWE28) Srov. § 79a zákona č. 222/2004 Zb., o dani z pridanej hodnoty, ve znění pozdějších předpisů.

29) Pokud by Nejvyšší správní soud neshledal kasační stížnost důvodnou pro procesní pochybení – princip subsidiarity hmotněprávního k procesněprávnímu přezkumu.

30) Viz poznámka pod čarou č. 10.